Vânzarea Lafarge România a adus aproximativ 400 mil. euro în cadrul tranzacției globale prin care irlandezii de la CRH plătesc circa 6,5 mld. euro pentru un set de active Lafarge și Holcim, tranzacție derivată din fuziunea liderilor industriei cimentului, Lafarge (Franța) și Holcim (Elveția), potrivit unui interviu acordat în exclusivitate jurnalului de tranzacții MIRSANU.RO de către Costin Borc, directorul general al Lafarge România.

Tranzacția de vânzare a Lafarge România, care ajunge la final în 11 zile, marchează câteva premiere locale.

În primul rând, este cea mai mare tranzacție ca valoare din istoria pieței de materiale de construcții. În al doilea rând, are loc în mandatul singurului director român pus până acum de o companie mare franceză la șefia afacerilor de aici modelul clasic fiind numirea unui șef expat, în majoritatea cazurilor un francez.

Nu în ultimul rând, algoritmul de împărțire a pieței locale la fix 3 jucători, valabilă de 17 ani, modelează o tranzacție globală. Și asta cu prețul vânzării totale a afacerii locale de către o companie străină, care tot ca o premieră nu înseamnă un exit, ci un alt început sub forma melanjului a doi ”grei” globali care sunt nevoiți să stea aici împreună într-un singur picior – Holcim România – pentru a nu da peste cap echilibrul concurențial al pieței.

Un rol – cheie în vânzarea Lafarge România în cadrul tranzacției globale cu irlandezii de la CRH l-a avut Costin Borc, al cincilea și ultimul director pus de francezi aici în 18 ani de prezență pe piață.

49 de ani. Fost absolvent de Politehnică al Facultății de Energetică specializarea Hidroenergetică. Doctorat în Economie – specializarea Macro-economie de la Universitatea din Wisconsin Madison (SUA).

Costin Borc a fost secretar personal al liderului țărănist Corneliu Coposu, supranumit ”Seniorul” în politica postdecembristă, și a ocupat poziția de consilier de stat cu probleme politice și coordonator al aparatului de lucru al primului-ministru țărănist Radu Vasile în perioada 1998 – 1999. În 2000, a intrat în rândurile Lafarge ca șef de proiect în cadrul operațiunilor din America de Nord, iar apoi a fost director general al Lafarge Agregate Betoane, director de strategie și dezvoltare în centrala Lafarge din Paris, iar apoi a condus operațiunile grupului francez din Serbia, respectiv din România începând cu septembrie 2013. A fost președintele Consiliului Investitorilor Străini din Serbia. CITEȘTE AICI PROFILUL LUI COSTIN BORC.

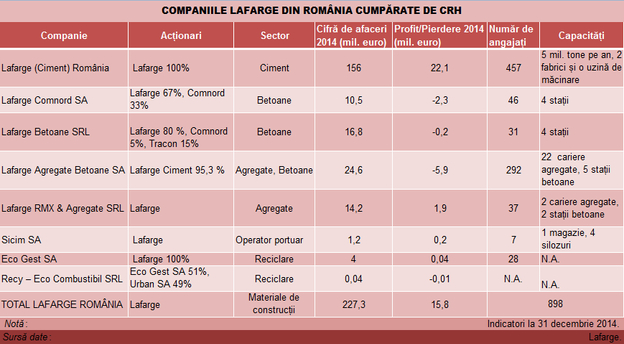

Lafarge a intrat în România în 1997 când a achiziționat Romcim, care avea 4 fabrici de ciment, din care francezii au vândut ulterior una către Holcim din Elveția. Lafarge Romcim, ulterior Lafarge Ciment România este cea mai profitabilă companie din industria cimentului, unde ocupă locul al treilea pe piață după Holcim și HeidelbergCement. CITEȘTE AICI PROFILUL DETALIAT AL LAFARGE CIMENT ROMÂNIA.

Interviul integral

M. Cum s-a derulat tranzacția prin care Lafarge a ajuns să-și vândă operațiunile din România? Cum a fost structurată?

C.B. În jurul datei de 3 aprilie s-a anunțat deal-ul dintre Lafarge și Holcim, moment în care echipele locale începând de a doua zi au început să lucreze la depunerea dosarului de concurență pentru aprobarea fuziunii de către Bruxelles.

Un punct important este că absolut toată această operațiune (tranzacție – n.r.) nu a fost nicio secundă una locală. A fost coordonată în Paris și în Zurich de către fiecare din cele două grupuri, fiecare cu rândul lor de avocați și de consultanți de la Bruxelles.

Echipele locale au început să lucreze la partea de strângere de date de concurență și, pe măsură ce datele se strângeau, cele două grupuri au anunțat următoarele principii, care au fost și făcute publice după aceea.

S-a dorit ca tranzacția să fie cât mai rapidă cu putință și atunci una din soluții era de a veni în întâmpinarea cererilor Direcției Generale de Concurență din cadrul Comisiei Europene.

S-a hotărât că, cel mai simplu va fi să nu se fuzioneze nici o parte a activelor din Lafarge și Holcim, ci în țările în care ar fi probleme de concentrare să se vândă una sau alta dintre operațiuni. Acesta a fost principiul general și, după aceea, a existat primul anunț la început de iulie (7 iulie – n.r.), în care s-a anunțat ce decide grupul că vinde.

Și a început un calendar de pregătire al vânzării în același timp cu continuarea procesului de strângere de date, cu depunerea dosarului de concurență.

M. Cum au decurs discuțiile cu autoritățile concurențiale?

C.B. Au fost două procese care s-au făcut în paralel în așa fel încât când s-a depus dosarul la Bruxelles, dosarul conținea deja soluții la ambele situații fără a se spune cine e cumpărătorul. În același timp, s-a început procesul de vânzare, iar partea de disposal (vânzare de active – n.r.) a fost făcută în același timp. De obicei, lucrurile sunt însă așa: Se cere avizul, apoi vine avizul cu obiecții, condiționat, te duci înapoi cu el și din cauza asta spui că s-a lungit procesul.

Aici, au fost primele procese în care s-a spus ”Noi, din discuții formale pe care le-am avut cu voi, știm că astea sunt problemele și uite astea sunt soluționările”, drept pentru care și geografia tranzacției s-a schimbat.

Astfel, în primul anunț, s-a spus că se va vinde o fabrică din Austria, iar apoi undeva prin octombrie s-a anunțat că se vinde operațiunea Holcim din Slovacia și nu se mai vinde fabrica din Austria.

Împreună cu avocați și economiști, cu consultanți de la Bruxelles, s-a ajuns la concluzia că aceasta nu va răspunde condițiilor cerute (de Comisia Europeană pentru a aproba tranzacția – n.r.), că degeaba vinzi o fabrică în Austria împreună cu active din Ungaria că asta n-o să te ajute.

Și atunci, s-a ajuns la o ultimă variantă, care a fost aprobată de către Consiliul Concurenței pe la mijlocul lui decembrie, variantă ce cuprinde Canada pe listă și care a fost aprobată de DG Comp (Direcția Generală de Concurență din cadrul Comisiei Europene – n.r.). Pe această listă aprobată de DG Comp intrau operațiunile din Europa, inclusiv Lafarge Marea Britanie, o stație de măcinare Holcim în Franța, active din Slovacia și Ungaria.

În același timp, patru bănci de investiții ne-au dat acordul de vânzare a acestor active. Cele patru bănci de investiții au pregătit vânzarea. Ei (Holcim – n.r.) au avut pe HSBC și pe Morgan Stanley, iar noi (Lafarge – n.r.) am avut pe BNP Paribas și Credit Suisse pentru că trebuie să prezinți la vânzare un tot, care e format dintr-un set de active Holcim și un set de active Lafarge și trebuie să faci prezentări acestor active fără ca cei de la Lafarge să se întâlnească cu cei de la Holcim. Și ne chemau pe rând să facem prezentări.

M. În ce mod a fost selectat cumpărătorul activelor?

C.B. În procesul acesta, au fost selectați, probabil, cam 30 de competitori, din care au fost 5 competitori pe pachetul global.

Totul a fost separat în 5 pachete – însemnând Brazilia, Canada, Marea Britanie, Europa Continentală și Filipine.

Și au fost 5 pe tot pachetul – 4 fonduri de investiții și un investitor industrial care a și câștigat. De asemenea, pe fiecare pachet regional de active erau și alți jucători. Și s-au făcut prezentări. Procesul a fost unul interesant pentru că în momentul acela poți să găsești pe cineva care îți oferă mai mult pe unul din active.

Chestia nostimă a fost că, strategic, toată lumea a dorit ca un singur jucător să cumpere totul. Este mult mai simplu. Închipuie-ți ce înseamnă să faci 5 tranzacții separate, sub aprobări de la acționari, cu riscurile aferente.

Ceea ce s-a spus totdeauna, s-a spus așa: Care erau condițiile? Trebuie să fie un cumpărător care să fie credibil din punct de vedere al poziției financiare, nu unul care îți promite că vrea să cumpere și după aceea zice că nu are banii necesari.

O altă condiție era să fie un cumpărător care să poată să facă deal-ul, în sensul în care să obțină toate aprobările interne.

Și a treia condiție – să obțină aprobarea Bruxelles-ului și a autorităților de concurență.

CRH a semnat deal-ul la sfârșitul lui ianuarie. Condițiile au fost așa: să aprobe Bruxelles-ul, care aprobase deja vânzarea, dar nu aprobase cumpărătorul. Adică nu cumva cumpărătorul va face o concentrare?! Trebuia aprobat și cumpărătorul. Și Bruxelles a aprobat și cumpărătorul.

Adunarea generală a acționarilor CRH trebuia să aprobe deal-ul de 6,5 mld. euro, din care aproape o treime finanțată cash (2 mld. euro – n.r.), cam o treime emisiune acțiuni (prin majorare de capital echivalentă cu 9,9% din capitalul companiei – n.r.) și o altă parte prin împrumut de la bănci. Și aici s-au mișcat repede.

O altă condiție era să se poată face fuziunea. Deal-ul de vânzare a activelor este subsidiar fuziunii (Lafarge Holcim – n.r.), iar din punctul ăsta de vedere, evident, că era de preferat un investitor mare care să cumpere totul.

Pe de altă parte, au fost încurajați alți competitori ca, eventual, să-l faci pe cel care oferă mai mult să poți să-i crești prețul. Nu s-au spus niciodată sumele din niciun fel de pachete. N-am auzit niciodată nicio sumă, totdeauna s-a discutat pe pachet global. Dar, probabil, că negocierile au fost folosite așa: ”Tu la cât ai evaluat activele din Europa continentală? Vezi că am unul care dă mai mult”.

M. Au mers repede discuțiile de vânzare? Cât au durat?

C.B. A fost o negociere foarte bine pusă la punct și care s-a făcut foarte bine pentru că o astfel de tranzacție, cu anunț în luna iulie cu ce se vinde și la care teaser-ul (info memo-ul de prezentare a tranzacției trimis unei baze de potențiali cumpărători – n.r.) a plecat, cred că pe la începutul lui septembrie, să fii în stare să faci un deal de 6,5 mld. euro în 4 – 5 luni de zile, cu un Crăciun la mijloc, adică în 4 luni jumătate lucrătoare, este senzațional!

Din punct de vedere al calității actului, acesta a fost extraordinar de bine făcut. A fost teaser-ul, apoi vendor due dilligence, apoi prezentări, au fost vizite de sit-uri și au fost negocierile finale. Totul în 4 luni. Camera de date s-a deschis la începutul lui octombrie.

Echipele noastre au muncit zi și noapte. Ele au alimentat data room-ul. Totul a plecat de aici, toate datele, tot planul de afaceri, totul s-a lucrat la nivel local. Camera de date a fost virtuală.

M. Ce consultanți au lucrat în tranzacție? Ce rol au avut românii în cadrul acestor echipe de asistență?

C.B. Propriu – zis, nu au existat consultanți în tranzacție în România. Aici, au fost subcontractați consultanți locali. Au fost mulți implicați pentru diverși jucători.

Toți cei din Big Four au fost într-un fel sau altul implicați, unii dintre ei chiar de ambele părți, caz în care a trebuit să facă un Chinese Wall (procedură prin care echipe ale aceluiași consultant lucrează atât pentru una, cât și pentru cealaltă parte a tranzacției – n.r.).

EY este auditor la CRH și este și auditorul nostru (Lafarge – n.r.). EY Dublin a fost foarte implicat în tranzacție. EY a fost implicat pe parte de cumpărător, iar noi la faza de due dilligence a vânzătorului am fost cu PwC 100%.

Cele 4 bănci de investiții au făcut, normal, aceleași template-uri și pentru unii și pentru alții. Ne-au spus să nu vorbim între noi, (adică Lafarge cu Holcim – n.r.). Însă, chiar avocații ne-au spus ”Voi nu vedeți că vorbiți odată la 50 de oameni în fiecare zi, deci o să vorbiți în total la vreo 1.000 de oameni?! Deci, lucrurile astea oricum sunt aproape publice”.

Pentru consultanți, un deal ca ăsta este o mană cerească. Au fost consultanți pentru fonduri de investiții, toți au venit cu zeci de consultanți după ei.

Eu am fost foarte impresionat că, printre consultanți pe care i-am întâlnit la Londra erau foarte mulți români. Care lucrează în Londra pentru fonduri de investiții, pentru bănci mari, oameni în funcții destul de importante, care au fost prezenți în deal. Eu, de exemplu, am întâlnit o româncă ce lucra pentru Deutsche Bank, care la rândul ei făcea parte dintr-una din echipele implicate în deal.

Era o plăcere să vezi așa ceva ce nu e valabil pentru alte țări din zonă de exemplu. N-am văzut sârbi, n-am văzut unguri, n-am văzut slovaci, n-am văzut cehi. Am văzut în schimb germani, chinezi, indieni și am văzut foarte mulți francezi în staff-urile fondurilor de investiții și la nivele mari, destul de mulți șefi erau francezi. Și câțiva americani.

M. Cine sunt consultanții Lafarge România în tranzacția cu CRH?

C.B. Pe componenta locală, consultanța juridică a fost asigurată de NNDKP și PwC global în ceea ce privește procesul de vendor due dilligence (auditul vânzătorului – n.r.).

M. Ce diferențe de abordare sunt între investitorii strategici și fondurile de investiții într-o astfel de tranzacție?

C.B. CRH a fost cel mai interesant, a venit cu foarte multe resurse interne, cu o echipă mai diversificată decât în cazul unui fond de investiții.

În tranzacție au fost fondurile suverane din Singapore, din Abu Dhabi din Emiratele Arabe Unite. Făceau parte din consorții, de exemplu, fonduri de pensii ale funcționarilor din Canada care ziceau ”Noi avem 50 mld. disponibile din care mai avem până la 20 mld – 30 mld. pe care vrem să-i băgăm în astfel de tranzacții.”

Ceea ce a fost interesant în această tranzacție este că un investitor industrial vede lucrurile altfel. Dar un fond de investiții spune : ”Eu muncesc la fel pentru un deal de 50 de mil. sau pt un deal de 5 mld. și mie îmi trebuie pentru că am fond de 10 mld. și vreau să bag banii în așa ceva”.

Ei se prezentau ca potențiali cumpărători. Spuneau: ” Domnule, noi căutăm tranzacții mari. Avem nevoie de tranzacții mari pentru că de fapt o tranzacție mare costă mai mult mai puțin decât una mică”.

Pentru fiecare fond de investiții vorbim de sume probabil între 10 și 20 de milioane de euro pentru pregătirea unui deal de genul ăsta. Adică due dilligence, avocați, aveau consultanți tehnici, au vizitat site-urile din Brazilia până în Filipine. Când începi să aduni câți merg acolo…

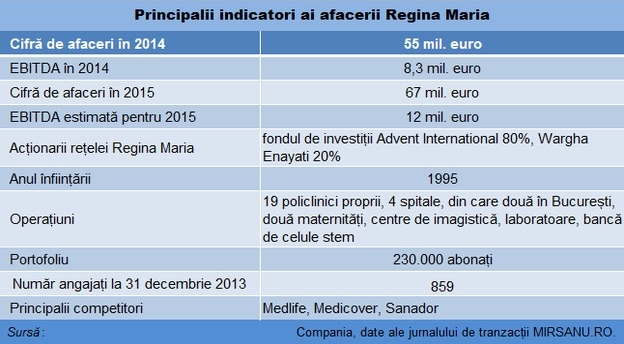

Cinven a fost în tranzacție, BC Partners, CVC a fost, Advent a fost însă la un moment dat s-a retras. Blackstone a fost. Oyak n-a fost, nu au cumpărat nici caietul de sarcini, KKR nu a fost.

Au fost în schimb niște investitori brazilieni industriali pe varianta de ”bucățele” (pachete regionale – n.r.) pentru că s-a vândut și Brazilia. Pentru ei, a lucrat la nivel de șef al consultanților pentru Europa Markus Wirth, fostul șef al Holcim România. Și este logic dacă ne gândim că în boardul lui Votorantim Cimentos este fostul șef Holcim, Markus Akermann. (Markus Wirth a lucrat pentru Ameropa și a fost director general pentru Ameropa Grains Constanța până în septembrie 2014 – n.r.).

M. Care a fost deci calendarul tranzacției?

C.B. Pe 3 aprilie 2014, acordul dintre Lafarge și Holcim s-a semnat în acea noapte. Există un articol într-un ziar francez care povestește totul. Bruno Lafont și cei de la Holcim s-au dus la Joaquín Almunia (comisarul european pentru concurență în cadrul Comisiei Europene prezidate de Manuel Barosso – n.r.) și i-a văzut cineva la Bruxelles, iar Bloomberg a scos informația în piață vineri la prânz. S-au dus la Almunia și i-au spus ”Uite, domnule, vrem să creăm un jucător european” și au întrebat ”Voi ați fi de acord?”. Și el a zis ”Da.” Se pare că cineva de la Almunia ar fi dat informația la presă. A apărut vineri. Apoi, a fost o reuniune de urgență a consiliilor de administrație ale amândurora și apoi au anunțat (luni, pe 7 iulie au anunțat – n.r.). Au zis în acele zile ”No comment!”, dar au făcut repede ședință. Nu se mai putea ține, era deja scăpată informația în piață. A fost semnat un MoU (memorandum de înțelegere – n.r.), cu un calendar clar până la jumătatea anului ăsta.

Pe 7 iulie a fost anunțul vânzării, care a stabilit prima listă de vânzare de active Lafarge și Holcim. A fost apoi teaser-ul în septembrie, a urmat depunerea dosarului la Bruxelles, care a fost în octombrie. DG Comp aveau 45 de zile la dispoziție și au răspuns pe 15 decembrie.

Nu au fost NBO (oferte neangajante – n.r.), a fost o selecție, o discuție între bănci. Scrisori de interes au fost, vendor due dilligence a fost.

Știu că au fost niște discuții de genul tu spui că vrei și eu te invit. Discuțiile din câte știu nu au fost cu sume. Cineva a vrut să participe și i s-a spus ”Mai bine nu, că pe tine te interesează numai datele”. A fost o etapă de selecție, care să nu permită deschiderea datelor către jucători care nu aveau niciun fel de interes în deal.

Depunerea ofertelor finale a fost 10 – 15 ianuarie, și apoi negocierile au durat 2 săptămâni.

Au luat un hotel, și la un etaj erau unii, la alt etaj erau alții dintre ofertanți. Totul s-a închis la biroul unuia dintre avocați. În faza cu ofertele, ultima negociere a fost la Paris într-un birou de avocați. După ofertele finale, au fost iar selecționați câțiva dintre ei, a fost o listă scurtă. N-au fost toți. Au mai cerut niște clarificări. Au venit cu oferte îmbunătățite.

Ce am auzit eu, pentru că secretul era bine păstrat, că cea mai mare ofertă a unui fond a fost de 5,75 mld. euro. CVC ar fi dat 5,75 mld. euro, iar CRH 6,5 mld. euro. Este foarte de mirare pentru că e ușor împotriva firii ca un fond să liciteze astfel.

Era un deal bun pentru fond. Ai Europa, care este destul de stabilă, ai Franța, care îți produce cash, ai UK, care merge bine și aveai Brazilia și Filipine, unde să investești. Adică puteai să te joci cu cash-ul de acolo, să îl dezvolți.

Ideea unui fond de investiții ar fi ca fondul să crească businessul și să-l vândă mai departe unui alt fond sau unui alt investitor industrial. Ai un pol, găsești un alt jucător care e numărul 4 – 5 în piață ale cărui operațiuni se suprapun frumos cu ăsta și fuzionează și creează din jucătorul nr. 5 și nr. 6, iar în 5 ani de zile creezi ceva și te lansezi într-un IPO (listare pe bursă – n.r.). Ori un IPO într-o fuziune cu un alt jucător.

Asta era cea mai interesantă variantă, în care tu creezi un pol, îl unești apoi cu un alt jucător existent, de o talie corectă, care nu neapărat e foarte mare.

Ideea pe care voiau s-o facă, Lafarge UK să fuzioneze cu Tarmac ca să facă un IPO. La asta s-au gândit și fondurile. Luăm noi asta și fuzionăm cu cineva și o scoatem pe bursă. Plus că momentul a fost unul atractiv. Europa crește. Piața crește în continuare. La momentul noiembrie 2014, în ciuda unor mici fluctuații pe piață, cumpărarea unei afaceri în materiale de construcții nu era o idee rea. Sau, eventual, să optimizeze tranzacția printr-un schimb de active (swap).

M. În ce centre financiare a fost marketată vânzarea Lafarge România?

C.B. Paris, Zurich și Londra.

M. Având în vedere structura globală a tranzacției cu CRH și a fuziunii cu Holcim, putem spune că ambele tranzacții au avut o componentă – cadru internațională și una specific locală. Cum s-au derulat în paralel cele două tranzacții? Au existat echipe separate la nivelul Lafarge România? Cu câți oameni s-a lucrat?

C.B. Au lucrat 3 – 5 oameni, s-au scanat toate documentele, s-au pus în data room.

A mai fost o echipă de pregătire a tranzacției din care a făcut parte eu ca și CEO, a fost și CFO (Cecile Morenas – n.r.), și Ruxandra Băndilă (director strategie și dezvoltare afaceri Lafarge România – n.r.) care m-a ajutat pe partea de strategie și directorul de resurse umane (Gabriel Mățăuan – n.r.). Au fost vizite de sit-uri industriale. În camera de date, echipele au variat de la 2 la 7 oameni, cea mai mare. Au vizitat fabricile de la Medgidia și Hoghiz. A venit și unul dintre șefii CRH Europa aici. Brazilienii au venit, de exemplu, să vadă fabrica din Medgidia prin decembrie.

M. Cine sunt oamenii care coordonează integrarea operațiunilor Lafarge România în structurile CRH? Câți oameni fac parte din aceste echipe de integrare? Cât va dura acest proces de integrare și la cât sunt estimate costurile integrării?

C.B. Procesul de integrare începe de la 1 august, există vizite acum în teritoriu. Care este locul României este prea devreme de discutat. Lucrăm cu McKinsey pe partea de consultanță strategică de integrare. Pentru 2016, costurile integrării sunt estimate la câteva milioane de euro.

M. Ce efecte vor produce cumulat cele două tranzacții la nivelul principalilor parametri ai Lafarge România – portofoliu clienți, număr angajați, modelul de organizare și structurile afacerii, impactul asupra liniilor de afaceri și a companiilor – satelit din România ale Lafarge, actuala echipă de management a companiei?

C.B. În ceea ce privește companiile – satelit, suntem în proces de simplificare a entităților din România. Am delistat Lafarge Agregate Betoane. Am preluat participațiile unor acționari minoritari din Lafarge Ciment. Pasul următor este fuziunea lor.

CRH va face o analiză și va anunța o strategie de dezvoltare până la sfârșitul anului.

Ne gândim la dezvoltarea de operațiuni complementare, inclusiv la achiziții – poate fi zona operațiunilor de var, asfalt, lucrări de construcții, inclusiv de drumuri, distribuție de materiale de construcții, dacă ne uităm la portofoliul CRH pe alte piețe din regiune precum Ungaria ori Polonia.

Am început să ne gândim care e fundamentul unui puzzle în România din care face parte și Romcim, principalul nostru brand de sac. Cine face parte din această arhitectură?! Aceeași reflecție există și în cazul CRH. Vom vedea de la tranzacția de 6,5 mld. euro dacă se va face și o distribuție de dividende.

M. La cât a fost evaluată Lafarge România în cadrul tranzacției cu CRH? Dacă tragem linie peste ce a însemnat investiția unui investitor strategic în România, câți bani a investit în total Lafarge în România din 1997 până acum și câți bani a făcut aici Lafarge în total din profiturile anuale cumulate și vânzarea operațiunilor?

C.B. În jurul a 400 mil. euro dacă luăm în calcul o estimare de circa 8,5 x EBITDA așa cum rezultă din evaluarea făcută la nivelul tranzacției globale. Lafarge a investit în România din 1997 circa 713 mil. euro, iar profiturile cumulate de Lafarge Ciment au fost de aproximativ 703 mil. euro de la privatizarea Romcim în 1997 până acum. Datele se refera numai la Lafarge Ciment, nu și la activitatea de Agregate și Betoane sau Gips (vândută în 2011 belgienilor de la Etex – n.r.), dar la care nu au prea fost profituri. Practic, prețul vânzării activelor Lafarge din România reprezintă aproximativ beneficiul net al investitorului la capătul celor 18 ani de investiții locale.

M. Cum se va prezenta de acum încolo în fața partenerilor de afaceri actuala Lafarge România? Sub ce marcă? Va fi schimbat logo-ul companiei? A început deja procesul de creare a unei noi identități de brand în contextul tranzacțiilor care au loc?

C.B. CRH păstrează brandul Multibat și Romcim. Pe termen scurt și mediu, nu va fi nici o schimbare în companie (Lafarge România – n.r.). Am început și procesul de branding, unde am angajat deja o agenție care să se ocupe de acest lucru.

M. Cum va arăta piața locală a cimentului după finalizarea integrării Lafarge România în structurile CRH? Dar piața betoanelor? Dar piața de agregate?

C.B. Pe primul trimestru, avem o creștere de 16% pe volume față de perioada similară a anului anterior. Piața crește pe seama proiectelor private, dacă apare și infrastructura în comenzi, va da și ea încă un plus pieței. Piața locală nu crește pe agregate, crește pe betoane. Datele de piață indică Lafarge România pe locul al treilea după cota de piață. Importurile la ciment au o pondere sub 10% din piață.