Managerul grec de fonduri de investiții Global Finance a investit până acum circa 100 mil. euro în companii din România, sumă care nu include investițiile imobiliare gestionate separat de către un fond specializat. Global Finance așteaptă finalizarea exitului din Green Group și urmează să semneze contractul de vânzare a pachetului de circa 90% din TotalSoft către turcii de la Logo, tranzacție estimată de surse din piață la circa 45 – 50 mil. euro.

”Am făcut 12 investiții de capital (fără a include imobiliarele) pentru un ordin total de 100 milioane de euro. Primele (achiziții – n.r.), în anii ’90, au fost de un ordin între 2 și 4 milioane de dolari în timp ce cele mai recente sunt de ordinul 15 – 25 milioane de euro”, a declarat pentru jurnalul de tranzacții MIRSANU.RO Theodore Kiakidis, partener al Global Finance responsabil de investițiile din piața locală.

Printre primele investiții locale ale Global Finance s-au numărat în perioada 1996 – 1998 producătorul de coloranţi şi aditivi pentru mase plastice Romcolor 2000, producătorul de mobilă Neoset, afacerea cu înghețată Delta și fabrica de pâine Titan (prin intermediul Loulis Group).

Afacerea de asigurări Euroins (2008) și compania de reciclare a deșeurilor Green Group (2012) sunt ultimele investiții ale administratorului de capital elen, care este în faza de dezinvestire a portofoliului local.

”Am evitat complet să mai facem investiții de capital în România din a doua jumătate a anului 2006 și până a trecut ceva timp după criză datorită mediului în care se mișcau prețurile (n.r. price environment)”, explică Theodore Kiakidis.

Global Finance, care s-a concentrat pe investiții în Europa de Sud-Est, a avut în portofoliul său local de-a lungul timpului și alte companii precum producătorul de medicamente Sicomed (exitat în 2005, astăzi funcționează sub numele de Zentiva România), lanțul de magazine GSM Germanos (astăzi în portofoliul Telekom România), compania de telefonie mobilă Orange România (parte acum a grupului France Telecom), lanțul de magazine la Fourmi (Mega Image sub mandatul belgienilor de la Delhaize) și afacerile de IT TotalSoft și Axigen (participație vândută în 2011).

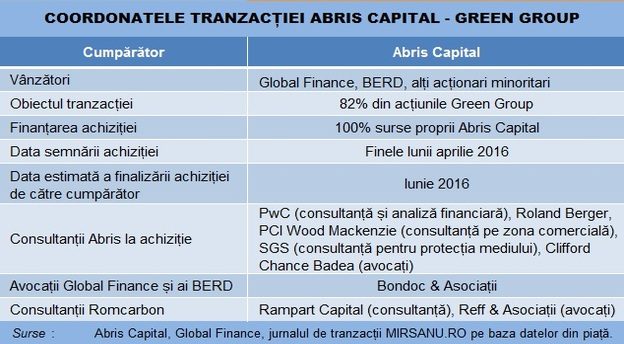

La finele lunii aprilie, Global Finance a semnat exitul din Green Group, în cadrul unei tranzacții prin care managerul regional de fonduri de investiții Abris Capital cumpără 82% din acțiunile grupului de companii, tranzacție estimată cu totul de surse din piața de fuziuni și achiziții la aproape 60 mil. euro. Finalizarea tranzacției este așteptată de către cumpărător pentru luna iunie. Participația Global Finance vândută la nivelul Green Group este de 37 – 38%, conform propriilor declarații ale companiei elene.

Întrebat de jurnalul de tranzacții MIRSANU.RO care este stadiul tranzacției de exit din afacerea TotalSoft, Kiakidis a răspuns: ”Așa cum am anunțat, suntem în discuții cu Logo, o companie listată pe bursa de la Instanbul. Aceasta înseamnă due dilligence (analiză financiară), contract de vânzare – cumpărare, etc”.

Tranzacția de vânzare a pachetului de circa 90% din TotalSoft de către Global Finance a fost anunțată în premieră de către jurnalul de tranzacții MIRSANU.RO pe 26 octombrie 2015.

Pe 4 aprilie, Logo a informat investitorii că a semnat un acord neangajant cu Ferabosco Investments Limited și South Eastern Europe Fund LP, administrate de Global Finance, în vederea unei achiziții de acțiuni la TotalSoft.

”Am anunțat intrarea în negocieri datorită practicii pieței de capital din Turcia – țara de origine a cumpărătorului potențial. Cred că, întotdeauna, este dificil să prezici cât vor dura cu exactitate (discuțiile până la semnarea contractului de vânzare – cumpărare. n.r.). Aș spune că poate varia între 3 și 6 luni, potrivit experienței noastre”, a precizat pentru jurnalul de tranzacții MIRSANU.RO Theodore Kiakidis.

Fondul elen de investiții a purtat din 2015 încoace discuții cu mai mulți investitori, însă nu s-au finalizat. Global Finance așteaptă un preț de aproximativ 50 mil. euro pentru pachetul de 90% din TotalSoft, susțin surse din piață, informațiile nefiind confirmate de către părțile implicate în tranzacție.

Global Finance a finalizat în aprilie 2005 achiziția unui pachet de 88% din acțiunile TotalSoft, fondată în 1994 de către antreprenorul din IT Liviu Drăgan, astăzi acționar minoritar în afacere. Valoarea tranzacției nu a fost făcută publică, însă a fost estimată de surse din piață în jurul a 7,7 mil. euro. Restul de acțiuni îl deține Liviu Drăgan, care conduce compania în calitate de director general, cu un pachet de 7,90%, și Florin Manea, cu 1,58% din acțiuni.

În tranzacția de acum 10 ani, fondurile de investiții The Black Sea Fund LP și Global Bulgaria & Romania Growth Fund CV, ambele administrate de Global Finance, au cumpărat pachetul de acțiuni majoritar la TotalSoft, în contextul exitului făcut de fondul de investiții SEAF Transbalkan Romania Fund. După 4 ani ca acționar majoritar, SEAF Transbalkan Romania Fund obținea de pe urma tranzacției de exit un randament anual de peste 60% raportat la investiția făcută în TotalSoft.

În mandatul de 4 ani al SEAF Transbalkan Romania Fund, TotalSoft și-a majorat de patru ori vânzările până la 5,1 mil. dolari, iar câștigurile înaintea plății dobânzilor, taxelor, deprecierii și amortizării (EBITDA) au crescut de peste 8 ori de la 0,14 mil. dolari până la 1,2 mil. dolari, potrivit datelor făcute publice la momentul tranzacției de către fondul de investiții care și-a făcut exitul.

Sub Global Finance, TotalSoft a continuat creșterea exponențială a afacerilor, conturându-și un profil de jucător regional și extinzându-și numărul piețelor unde exportă soft-uri și servicii de IT.

Ultimul bilanț anual al TotalSoft SA indică un profit net de 1,4 mil. euro la o cifră de afaceri de 22,5 mil. euro și un număr mediu de 379 de angajați.

La un EBITDA de circa 5 mil. euro, rezultă că tranzacția ar putea evalua compania până la un multiplu de EBITDA de circa 10 – 11.

Global Finance: Avem patru proiecte de investiții pe piața imobiliară locală

Global Finance mai are un portofoliu de investiții imobiliare în România, Bulgaria și Serbia, pe care, de asemenea, se pregătește să îl dezinvestească.

”Avem în acest moment patru dețineri: complexul de birouri Global City, o dezvoltare rezidențială pe jumătate realizată chiar în spatele acesteia, un lot de teren pe locul vechii fabrici Automatica din Calea Floreasca și o bucată de teren în apropiere de Școala Americană”, afirmă Theodore Kiakidis.

”Am avut interes și continuăm să avem interes (din partea altor investitori – n.r.) pentru aproape toate proprietățile pe care le deținem. Suntem în afacerea de a cumpăra și a vinde așa că ne bucurăm de toate ofertele serioase (pe care le primim – n.r.). Am vândut recent un lot important de teren în centrul Belgradului și un teren mai mic în Sofia”, explică reprezentantul Global Finance.

În 2005, Global Finance a anunțat ridicarea unui fond specializat în investiții imobiliare în regiune cu un capital de circa 150 mil. euro, printre ai cărui investitori se numărau BERD și fondul austriac Immofinanz.

Theodore Kiakidis lucrează pentru Global Finance din 1993, ocupându-se de generarea și execuția tranzacțiilor, monitorizarea companiilor din portofoliu și activități de strângere de fonduri de la investitori. Anterior, pentru o scurtă perioadă de timp, a lucrat pentru boutique-ul parizian de consultanță Corporate Value Associates. Are o diplomă în matematică a Universității americane Georgetown și este absolvent al Universității Harvard. Cunoaște pe lângă limba greacă (limbă maternă) engleza, franceza, italiana și româna.

Fondat în 1991 la Atena, Global Finance are o listă care cuprinde 80 de investiții în 10 țări din regiune, cu o valoare totală a achizițiilor de peste 820 mil. euro.

Ultimul fond, ridicat în 2006, cu un capital de 350 mil. euro, este și cel mai mare din seria de opt fonduri ridicate de managerul grec de active în ultimii 24 de ani.

Pe piața locală, în proces de dezinvestire se află și GED Capital, un alt manager de fonduri de investiții activ aici înainte de criza financiară. De asemenea, Advent International și-a lichidat portofoliul local în toamna anului trecut odată cu vânzarea participației de 80% din acțiunile rețelei de servicii medicale private Regina Maria către fondul de investiții Mid Europa Partners.