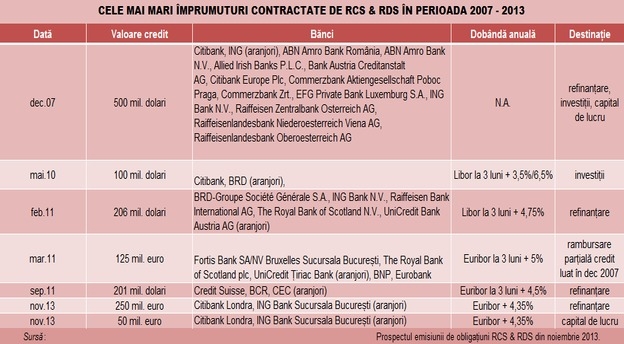

RCS & RDS, compania de comunicații controlată de către omul de afaceri Zoltan Teszari, are în plan refinanțarea datoriei existente prin atragerea unor finanțări noi în valoare totală de circa 750 mil. Euro, încadrându-se în plafonul de finanțări de până la 800 mil. Euro, aprobat în urmă cu o săptămână de către acționarii companiei, conform datelor disponibile pentru jurnalul de tranzacții MIRSANU.RO.

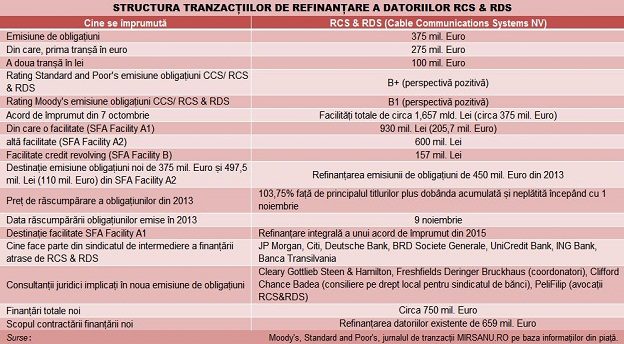

Astfel, Cable Communications Systems – compania – mamă din Olanda a RCS & RDS, urmează să emită în următoarele săptămâni obligațiuni de 375 mil. Euro în două tranșe, una în euro de 275 mil. Euro în euro, iar alta în lei de 100 mil. Euro. Scadența noilor obligațiunilor va fi în anul 2021, respectiv în 2023.

CCS este emitentul, ca și în cazul obligațiunilor din 2013, iar RCS & RDS este garant.

Ratingul acordat noilor obligațiuni și companiilor CCS și RCS & RDS de către agenția financiară Standard & Poor’s este B+, iar cel acordat de către agenția Moody’s este B1, iar perspectiva a fost schimbată de la stabilă la pozitivă.

Pe lângă emiterea de obligațiuni noi, RCS & RDS a intrat pe 7 octombrie într-un acord de împrumut (Facility Senior Agreement), garantat necondiționat de către companie și care este format din trei facilități de credit.

Primele două facilități vor fi folosite în jurul datei de lansare a emisiunii de obligațiuni și vor avea destinații diferite – una dintre facilități va servi la rambursarea integral a unui credit de anul trecut, iar cealaltă va fi utilizată alături de noua emisiune de obligațiuni la refinanțarea obligațiunilor din 2013.

“În jurul datei de emisiune a noilor obligațiuni, RCS & RDS se așteaptă să tragă (a) 930 mil. Lei (205,7 mil. Euro echivalent la 30 iunie 2016) în cadrul SFA Facility A1 și să ramburseze SFA 2015 în întregime și (b) 497,5 mil. Lei (110 mil. Euro echivalent la 30 iunie 2016) în cadrul SFA Facility A2. Angajamentele netrase din SFA Facility A2 vor fi automat anulate”, explică analiștii agenției internaționale de rating Moody’s.

O altă finanțare nouă contractată de către RCS & RDS este o facilitate de credit revolving de 157 mil. Lei.

Din a doua facilitate de credit, în valoare de 600 mil. Lei, va fi trasă suma de 497,5 mil. Lei (110 mil. Euro) care alături de banii obținuți din vânzarea noilor obligațiuni de 375 mil. Euro vor servi la refinanțarea emisiunii de 450 mil. Euro din 2013.

“Sumele din obligațiuni împreună cu tragerile din împrumut bancar, respectiv a doua facilitate de credit (SFA Facility A2) vor fi folosite pentru a refinanța titlurile din 2013“, precizează analiștii agenției de rating Moody’s.

Angajamentele nefolosite din a doua facilitate de credit vor fi automat anulate, adaugă aceștia.

După refinanțare, CCS va beneficia de o facilitate de credit revolving în echivalent de 35 mil. euro, potrivit agenției internaționale de evaluare Moody’s.

Disponibilitatea facilităților de credit (inclusiv a facilității de credit revolving) este restrânsă de convențiile de menținere inclusiv a unui raport sub 3,75 între datoria netă totală și EBITDA până la 31 decembrie 2016 și sub 3,25 după această data, respectiv a unui raport de peste 3,75 între EBITDA și cheltuielile cu dobânzile până la 31 decembrie 2016 și a unei valori de peste 4,25 după acea dată.

Consorțiul de intermediere angajat pentru plasarea obligațiunilor și contractarea finanțării este format din băncile de investiții JP Morgan, Citi, Deutsche Bank, BRD Societe Generale, ING Bank, UniCredit Bank și Banca Transilvania.

De asemenea, firmele de avocatură Clear Gottlieb Steen & Hamilton și Freshfields Deringer Bruckhaus coordonează consultanța juridică pentru noua emisiune de obligațiuni a RCS & RDS, în timp ce firma de avocatură Clifford Chance Badea consiliază băncile pentru aspectele de drept local, iar Peli Filip sunt, în mod traditional, avocații emitentului, potrivit informațiilor disponibile pentru jurnalul de tranzacții MIRSANU.RO.

Cable Communications Systems NV, firma – mamă din Olanda a grupului de comunicații RCS & RDS, a ales să răscumpere toate obligațiunile emise în 2013 și rămase restante pe 9 noiembrie, conform informațiilor disponibile pentru jurnalul de tranzacții MIRSANU.RO.

Tranzacția vizează toți investitorii înregistrați ca și deținători de astfel de titluri pe data de 8 noiembrie.

Obligațiunile emise în euro în urmă cu trei ani la o dobândă anuală de 7,5% vor fi răscumpărate peste o lună la un preț de 103,75% față de principalul titlurilor, la care se adaugă dobânda acumulată și neplătită începând de la 1 noiembrie, care este și ultima zi de plată a dobânzii pentru vechile obligațiuni.

RCS & RDS este garant, iar Deutsche Bank sucursala din Londra are rol de agent de plată, în timp ce Deustche Bank Luxemburg va acționa ca agent de transfer și de înregistrare, potrivit unui amendament al CCS din 11 octombrie referitor la anunțul de răscumpărare condiționată a titlurilor emis din 7 octombrie. Inițial, data fixată pentru răscumpărarea obligațiunilor era 6 noiembrie.

Scopul tranzacțiilor este refinanțarea datoriei existente a companiei, care se ridică la 659 mil. Euro, după cum au notat analiștii agenției Standard and Poor’s.

Schema de refinanțare actuală a RCS & RDS vizează plata vechilor datorii contractate în cea mai mare parte în euro și la dobânzi mai mari cu datorii noi la costuri mai mici de dobândă și cu o scădere a dependenței față de finanțările în euro, în contextul în care încasările companiei sunt predominant în lei și forinți ungurești.

Analiștii agenției internaționale de rating afirmă că prin propunerea de refinanțare, compania nu își va schimba nivelul datoriei, dar va scădea nivelul datoriei în euro de la 65% în prezent la 40% din totalul datoriei.

Peste 90% din veniturile CCS sunt generate în România și Ungaria ceea ce înseamnă că firma va fi mai puțin afectată la plata noii datorii de riscul ce derivă din cursul de schimb al valutelor.. Compania mai are clienți în Cehia, Spania și Italia.

Pe piața locală a telefoniei mobile, RCS & RDS are o cotă de piață de 11%, mult în urma Orange (36%) și Vodafone (22%).

Cota de piață la abonații de telefonie mobilă a RCS & RDS a crescut de la 6% în 2014 la 11% în iunie 2016, iar venitul mediu per utilizator (ARPU) a avut o creștere solidă.

CCS prin RCS & RDS are un portofoliu de clienți de telefonie fixă, cu rate de creștere de 5 – 7% în România, respectiv de 10 – 13% în Ungaria, nivelul ARPU fiind neschimbat pe fondul presiunii pe tarife.

Compania RCS & RDS a raportat venituri consolidate din operațiuni continue de 793 mil. Euro și EBITDA (câștiguri înaintea plății dobânzilor, taxelor, deprecierii și amortizării) de 255 mil. Euro în ultimele 12 luni cu închidere în iunie 2016.

“Ne așteptăm ca marja EBITDA a RCS & RDS să se stabilizeze în jurul a 32%”, afirmă Gunjan Dixit, Vicepreședinte Senior Analist în cadrul Moody’s și analist – șef pentru Cable Communications Systems NV.

RCS & RDS a înregistrat o creștere puternică de unități generatoare de venit (RGU) per total servicii de la 8,1 milioane în 2009 până la 11,1 milioane în 2015. Ritmul de creștere a fost susținut de dezvoltarea portofoliului de clienți de telefonie mobilă, unde a înregistrat EBITDA pozitiv. Veniturile companiei au crescut cu 13% în ultimul an până la 30 iunie 2016.

EBITDA a crescut cu 16% în aceeași perioadă de raportare. Ca urmare a nivelurilor mari de investiții, compania s-a confruntat cu generarea unui flux de numerar liber negativ. Pentru acest an, analiștii Moody’s estimează că RCS & RDS va investi 24 – 25% din nivelul vânzărilor în conținut, extinderea rețelei de fibră optică în România și Ungaria, acoperirea rețelelor 3G și 4G.

Decizia Moody’s de a schimba perspectiva ratingului CCS la pozitivă reflectă așteptările analiștilor agenției de evaluare că RCS & RDS va continua să mențină sub 3,5 raportul dintre datoria brută și EBITDA și că firma va genera un flux de numerar liber din 2017.

Compania a anunțat în luna aprilie că are în portofoliul de clienți peste 2 milioane de conexiuni de internet fix, aproximativ 2,7 milioane de clienți de cablu TV, circa 700.000 de clienți de servicii DTH, respectiv 1,4 milioane de clienți pentru linii de telefonie fixă.

Principalii săi concurenți pe piețele de profil sunt Telekom România, UPC, Orange și Vodafone.

Compania a raportat pentru 2015 venituri totale de 2,698 mld. lei (peste 607 mil. euro, calculate la cursul mediu anual comunicat de BNR – n.r.), o pierdere de 22,9 mil. lei (5,2 mil. euro) la un număr mediu de 10.579 de angajați, potrivit ultimului bilanț făcut public de Ministerul Finanțelor Publice. Același bilanț indică datorii totale de 4,42 mld. lei (0,99 mld. euro), creanțe de aproape 700 mil. lei (156 mil. euro) și capitaluri totale de 559 mil. lei (125,9 mil. euro).

Actionarii Cable Communications Systems sunt Zoltan Teszari prin intermediul RCS Management SA cu 57,87%, la care se adaugă o participație directă a omului de afaceri din Oradea de 4,6%, Carpathian Cable Investment Sarl cu 19,67%, Cable Communications Systems NV cu 8,17%, Celest Limited din Cipru cu 5,32%, fostul director general al RCS & RDS, Alexandru Oprea cu 0,93%, ING Bank NV cu 0,68%, TalJoshua Moses Almog cu 0,65%, EMC Management Consulting FZC cu 20,58%, Gustav Wurmboeck cu 0,46%, Ioan Bendei cu 0,38%, Gheorghe Maftei cu 0,36%, Mariuma Yarden cu 0,34%, potrivit datelor făcute publice.

La rândul său, RCS & RDS este deținut în proporție de 87,09% de către Cable Communications Systems NV, Zoltan Teszari cu 1,85%, compania având la rândul său un pachet de 9,1%, iar restul titlurilor sunt în posesia altor persoane fizice (1,94%) și juridice.