Premier Energy Group lanseaza IPO-ul pe bursa de la Bucuresti pe 8 mai si spera sa vanda pana pe 15 mai peste 42 milioane de actiuni la un pret intre 19 RON si 21,5 RON pe actiune

Emma Capital, holdingul de investitii al antreprenorului ceh Jiří Šmejc, a anuntat ca spera sa finalizeze in mai 2024 IPO-ul companiei de energie Premier Energy Group pe bursa de la Bucuresti. Proprietarul companiei se asteapta sa incaseze circa 25 mil. Euro de pe urma listarii unui pachet minoritar din compania de energie

Actionarii Electrica, convocati sa aprobe pe 26 aprilie un plafon de obligatiuni verzi sau sustenabile de pana la 300 mil. Euro prin care ar echilibra un mix de finantare bazat preponderent pe imprumuturi bancare

BCR lanseaza o noua emisiune de obligatiuni nepreferentiale de 1 mld. RON la o dobanda de 7,55%

Banca Transilvania a luat de la investitori 500 mil. Euro la prima emisiune de obligatiuni ESG la o dobanda de 7,25%

UniCredit a strans 480 mil. RON dintr-o emisiune de obligatiuni negarantate pe 5 ani cu un cupon anual fix de 7,82%

Raiffeisen Bank Romania a plasat pe piata internationala o emisiune de obligatiuni sustenabile de 300 mil. Euro cu un randament de 7%

Antreprenorul Voicu Oprean, pregatit sa cedeze din controlul AROBS pentru a creste compania care acum valoreaza aproape 200 mil. Euro pe piata principala a bursei. “Daca vom finaliza urmatoarea majorare de capital, nu voi mai detine pachetul de control, dar prin intrarea fondurilor si a unor investitori institutionali ne dorim sa avem o strategie comuna de crestere”

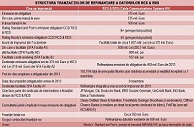

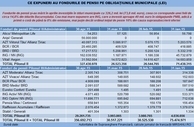

Efectul IPO Hidroelectrica: Fondurile de pensii private din Romania au raportat ca au investit circa 1 mld. Euro in achizitia de actiuni Hidroelectrica, iar pachetul de actiuni pe care acestea il controleaza in compania de energie este in jurul a 10%. NN Pensii si Allianz – Tiriac Pensii Private au expuneri cumulate de aproape 600 mil. Euro pe Hidroelectrica, in timp ce fondul de Pilon II administrat de catre BCR Pensii a cumparat actiuni de circa 20 mil. Euro

IPO Hidroelectrica: NN Pensii a investit in iulie 2023 circa 275 mil. Euro in achizitia de actiuni Hidroelectrica, ceea ce inseamna ca are o participatie de circa 2,7% din producatorul de energie controlat de catre stat

Banca Transilvania intentioneaza sa aprobe un program de obligatiuni de pana la 1,5 mld. Euro cu scadenta maxima de 10 ani

DOSAR IPO ROMANIA. Mandatele provizorii ale conducerii Hidroelectrica au fost prelungite inca 2 luni pana in octombrie 2023. Compania se tranzactioneaza dupa doua saptamani de la intrarea pe bursa de la Bucuresti la un pret pe actiune peste pragul maxim din intervalul de pret oferit investitorilor

DOSAR IPO ROMANIA. Cum a mers Digi dupa listarea din 2017: Compania si-a dublat veniturile in 6 ani, insa profitabilitatea a fluctuat. Digi a facut cea mai mare achizitie M&A in afara Romaniei, cea mai mare tranzactie externa de exit, a avut cel mai mare PER la IPO de pe bursa de la Bucuresti, dar a pierdut peste 20% din valoarea de piata dupa IPO

DOSAR IPO ROMANIA. Cum a evoluat Transgaz dupa listarea de acum 16 ani: IPO-ul sau a fost primul din Romania insotit de drepturi de alocare. Scumpirea gazului a adus in 2022 cea mai mare crestere de venituri si profit de dupa intrarea pe bursa, insa recordul de profitabilitate a fost atins in 2013

DOSAR IPO ROMANIA. Cum a evoluat One United Properties dupa IPO-ul pe bursa de la Bucuresti: Politica de dividende a oferit randamente mai slabe fata de alte companii listate, insa compania a confirmat pariul pe potentialul de dezvoltare imobiliara a Bucurestiului, tinand sus vanzarile si profitabilitatea

AROBS a publicat rezultatele financiare IFRS pentru anii anteriori si face inca un pas de pe piata bursiera Aero spre piata principala a BVB, transferul fiind asteptat in septembrie 2023. Compania de tehnologie spune ca are nevoie pentru a-si extinde mixul de finantare cu emisiuni de obligatiuni sau majorari de capital

DOSAR IPO ROMANIA. Cum a evoluat Transelectrica dupa IPO-ul sau din 2006: Pentru investitorii in actiunile companiei, randamentul care include si dividendele a fost de 200% in ultimii 10 ani. Evolutia pretului la energie, a tarifului de transport si alti factori au dus la o fluctuatie puternica a profitabilitatii companiei, care a obtinut insa rezultate record in 2022

DOSAR IPO ROMANIA. Cum a evoluat Aquila dupa IPO-ul pe bursa de la Bucuresti: Compania a avut o rata de crestere de 15% in primul an dupa IPO bazata pe crestere organica si se apropie acum de primele achizitii M&A de operatori de profil din banii stransi de la investitori

DOSAR IPO ROMANIA. Cum a mers Medlife dupa IPO-ul din 2016: Extinderea organica si campania de M&A din piata de servicii medicale private au marit in 6 ani de aproape 4 ori compania in timp ce volatilitatea si-a pus amprenta pe marja de profitabilitate. Medlife a obtinut la listare unul dintre cei mai mari multipli PER din istoria bursei de la Bucuresti

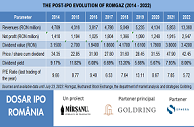

DOSAR IPO ROMANIA. Cum a evoluat Romgaz in ultimii 10 ani dupa IPO: veniturile au crescut de peste 3 ori, sustinute de majorarea preturilor la gaze in ultimul an, insa PER-ul a scazut, iar cotatia pe bursa are un plus de 18% fata de momentul listarii. Achizitia de 1 mld. Euro a Romgaz la Neptun Deep, cea mai mare achizitie M&A facuta vreodata de catre o companie a statului roman, va genera mai departe tranzactii majore de finantare si va schimba scara companiei

IFC si Asian Infrastructure Investment Bank au investit fiecare cate 100 mil. Euro in ultima emisiune de obligatiuni in euro a Banciii Transilvania

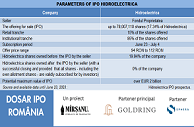

DOSAR IPO ROMANIA. Hidroelectrica si-a incheiat prima zi de tranzactionare pe Bursa de Valori Bucuresti cu o capitalizare bursiera de circa 10 mld. Euro. Fondurile de pensii din Romania, respectiv investitorii din SUA si Marea Britanie au reprezentat cele mai mari grupuri de cumparatori de actiuni Hidroelectrica cu cote fiecare de peste 25% din pachetul vandut la IPO de Fondul Proprietatea. Radu Hanga, presedintele BVB: Odata cu listarea Hidroelectrica, am devenit cea de-a treia piata in dimensiune din centrul si estul Europei, dupa Polonia si Austria

DOSAR IPO ROMANIA. Rezultatele IPO-ului Hidroelectrica: Fondul Proprietatea va ramane cu 1,82 mld. Euro dupa vanzarea intregului pachet de 19,94% din companie si dupa plata unor cheltuieli estimate la aproape 50 mil. Euro. Investitorii de retail care nu au beneficiat de discountul oferit au luat cu 50 mil. Euro 2,7% din actiunile oferite la IPO

DOSAR IPO ROMANIA. Cum a evoluat Electrica dupa cel mai mare IPO de pe bursa de la Bucuresti pana la IPO-ul Hidroelectrica: veniturile s-au dublat, banii de la IPO au mers in investitii, insa PER-ul a ramas scazut, iar profitabilitatea s-a redus

DOSAR IPO ROMANIA. Virgil Zahan, Goldring: La IPO Hidroelectrica, peste 4 mld. RON au fost returnati investitorilor de retail in conformitate cu factorul de alocare pro-rata. Bursa de la Bucuresti castiga o noua companie care se incadreaza perfect in standardele ESG, cu un PER mai scazut decat mediana unor companii internationale similare

DOSAR IPO ROMANIA. IPO Hidroelectrica: Pretul final de oferta de 104 RON pe actiune duce valoarea IPO-ului companiei peste 1,6 mld. Euro si Hidroelectrica la o valoare de piata de 9,4 mld. Euro. In urma suprasubscrierilor masive, investitorilor de retail li s-a alocat in final o transa majorata la 20% din pachetul de actiuni Hidroelectrica vandut de Fondul Proprietatea

DOSAR IPO ROMANIA. Cat de mult conteaza strategia de M&A in planul de crestere post-IPO al Hidroelectrica: compania a cooptat un fost consultant Big Four care sa se ocupe de achizitiile cu care Hidroelectrica sa-si atinga tinta de 3 GW energie solara si eoliana

DOSAR IPO ROMANIA. Cum isi administreaza Hidroelectrica banii: creditul bilateral record de 1,25 mld. RON contractat de la BRD nu se simte in gradul de indatorare al companiei, care este unul nesemnificativ. La ce dobanzi se imprumuta compania de la bancheri si la ce dobanzi isi plaseaza lichiditatile

DOSAR IPO ROMANIA. Bogdan Badea, Hidroelectrica, despre IPO-ul companiei pe bursa de la Bucuresti: Cred ca este cea mai mare transa de retail alocata intr-o listare din Romania. Avem un nivel de indatorare foarte scazut care ne permite sa utilizam pentru CAPEX si mijloace precum linii de credit sau emisiuni de obligatiuni

DOSAR IPO ROMANIA. OTP Asset Management Romania: Cu siguranta vom investi la IPO Hidroelectrica. Pretul este atractiv, creeaza o evaluare justa, dar lasa potential de apreciere si ulterior

DOSAR IPO ROMANIA. Johan Meyer, Fondul Proprietatea: Ne asteptam ca investitorii internationali sa fie un cumparator semnificativ de actiuni Hidroelectrica la IPO

DOSAR IPO ROMANIA. Mihai Purcarea, BRD Asset Management: Am luat deja decizia de a investi la IPO Hidroelectrica, adica am decis deja la ce pret si cat subscriem in cadrul ofertei. Pretul este in linie cu asteptarile noastre

DOSAR IPO ROMANIA. Fondul Proprietatea a lansat IPO-ul Hidroelectrica si a scos la vanzare un pachet de 17,34% din companie. Valoarea potentiala maxima a IPO-ului Hidroelectrica depaseste 2 mld. Euro daca FP va reusi sa vanda intreaga participatie de 19,94%. Trei grupuri de investitori institutionali romani s-au angajat sa cumpere actiuni de 2,24 mld. RON in cadrul IPO si ar putea prelua 4,83% din Hidroelectrica

Proiectul Cannes: EBRD a investit 50 mil. Euro in emisiunea de obligatiuni verzi internationala de 700 mil. Euro a BCR

Banca Transilvania suplimenteaza emisiunea de obligatiuni de 500 mil. Euro cu inca 100 mil. Euro

Fondul Proprietatea, vanzatorul din IPO Hidroelectrica, a anuntat ca admiterea actiunilor la tranzactionare pe bursa de la Bucuresti este de asteptat sa aiba loc in iulie 2023

IPO-ul Agricover a esuat in contextul unei piete IPO slabe in Europa si a asteptarilor investitorilor privind apropierea IPO-ului Hidroelectrica

BCR iese cu prima emisiune de euroobligatiuni verzi pe piata internationala si strange 700 mil. Euro din vanzarea pe titluri cu scadenta la 4 ani. IFC a investit 100 mil. Euro in obligatiunile BCR

IPO Agricover: Fondatorul Jabbar Kanani si EBRD se asteapta sa incaseze pana la 55 mil. Euro de pe urma exiturilor partiale din vanzarea de actiuni catre investitorii de pe bursa de la Bucuresti. IPO-ul Agricover ar putea aduce companiei o evaluare de 4 ori mai mare fata de acum 6 ani

Primaria Municipiului Bucuresti a emis obligatiuni de 555 mil. RON pe 7 ani la un cupon anual de 8,90%

Banca Transilvania a vandut pe 21 aprilie obligatiuni de 500 mil. Euro, din care actionarul sau EBRD a luat 18%

Grupul Impetum a devenit cel mai mare actionar cu un pachet de circa 30% in Bittnet Group la capatul unei majorari de capital de peste 6 mil. Euro. Compania IT anunta planuri ambitioase de crestere insotite de emisiuni de obligatiuni si achizitii

Agricover anunta ca isi va face IPO-ul pe bursa de la Bucuresti in perioada aprilie – iunie 2023. Cum este gandita tranzactia: EBRD vinde pana la 10% din Agricover, fondatorul Jabbar Kanani vinde pana la 32% din companie, iar holdingul agricol isi va majora capitalul prin vanzarea a peste 145 milioane de actiuni noi catre investitori

Raiffeisen Bank Romania a emis o noua transa de emisiuni sustenabile ajungand la un total de obligatiuni eligibile MREL de 3,4 mld. RON

Banca de stat CEC Bank a iesit pe piata internationala cu o emisiune de obligatiuni de 119 mil. euro cu un cupon anual de 7,5%

Banca de stat CEC Bank, o banca situata in topul 10 institutii de credit locale dupa active, a atras pe 7 februarie peste 119 mil. euro (peste 587 mil. RON) printr-un plasament international de obligatiuni eligibile MREL.

Emisiunea de obligatiuni, cu o valoare totala Citeşte articolul integral

International Finance Corporation a alocat 80 mil. USD pentru investitia in obligatiuni negarantate emise de UniCredit Bank Romania

International Finance Corporation (IFC), parte a grupului Bancii Mondiale, a aprobat in decembrie 2022 o investitie de 80 mil. USD pentru una sau mai multe emisiuni de obligatiuni negarantate emise de catre UniCredit Bank Romania, potrivit datelor disponibile pentru jurnalul de tranzac Citeşte articolul integral

Raiffeisen Bank plaseaza prima emisiune de obligatiuni sustenabile in lei dupa ce a atras 500 mil. RON pe 5 ani la un cupon anual de 8,92%

Raiffeisen Bank, una din bancile de top 5 din Romania dupa active, a anuntat pe 11 august 2022 ca a plasat prima emisiune de obligatiuni sustenabile in lei, continuand astfel strategia de a atrage lichiditati de la investitori prin emiterea de instrumente cu venit fix.

Citeşte articolul integral

Compania imobiliara One United Properties a finalizat o majorare de capital de peste 50 mil. euro printr-un plasament privat

Compania imobiliara One United Properties, cu operatiuni pe piata rezidentiala si de birouri din Bucuresti, a anuntat pe 3 august 2022 ca a atras 253,7 mil. RON (peste 50 mil. euro) dupa inchierea majorarii de capital.

Procesul a constat in doua etape - prima, in car Citeşte articolul integral

Raiffeisen Bank continua cursa cu BCR in emisiunile de obligatiuni verzi. Raiffeisen vine cu obligatiuni verzi de 525 mil. RON si ridica miza la un total de 2 mld. RON obligatiuni verzi emise pe bursa intr-un an

BCR a lansat o noua emisiune de obigatiuni verzi de 702 mil. RON cu maturitate la 5 ani si o dobanda anuala de 9,079%. Subsidiara locala a grupului bancar austriac Erste a ajuns pe bursa de la Bucuresti la un nivel total de obligatiuni la tranzactionare de peste 3,7 mld. lei

One United Properties intra pe bursa de la Bucuresti cu o capitalizare de piata de peste jumatate de miliard de euro la capatul unei tranzactii de listare de 52 mil. euro prin care si-a majorat capitalul cu 10%

Dezvoltatorul imobiliar One United Properties s-a listat pe 12 iulie 2021 pe bursa de la Bucuresti, dupa incheierea unei tranzactii de majorare de capital cu 259 mil. lei (circa 52,6 mil. euro) pentru un pachet de circa 10% oferit investitorilor de pe piata de capital.

Citeşte articolul integral

BCR a vandut obligatiuni de 1 mld. lei pe bursa de la Bucuresti la o dobanda anuala de 3,9% si anunta ca va reveni cu noi astfel de tranzactii

Raiffeisen Bank SA a atras printr-o emisiune de obligatiuni ‘’verzi’’ 400 mil. Lei pe 5 ani la un cupon de peste 3% pe an

TTS cu afaceri de peste 100 mil. euro la nivel de grup incearca din nou dupa 4 ani sa se listeze pe bursa de la Bucuresti. Actionarii minoritari isi pregatesc exitul in cadrul unei tranzactii IPO care scoate la vanzare pana la 50% din actiunile afacerii intrate in vizorul investitorilor institutionali

Prima listare locala de calibru de pe piata imobiliara. Compania imobiliara One United Properties si-a anuntat intentia de a intra pe piata principala a bursei de la Bucuresti

ING Bank a intermediat o emisiune de obligatiuni cu dobanda variabila in lei pentru Banca Internationala de Investitii. IIB a luat circa 39 mil. euro printr-un plasament privat prin care isi majoreaza expunerea locala fata de leul romanesc, a doua valuta ca pondere in finantarile atrase de catre banca internationala de dezvoltare

Investitorul imobiliar CTP se listeaza pe bursa Euronext Amsterdam la o capitalizare de piata de 5,6 mld. euro

Banca Transilvania are nevoie de până la 285 mil. Euro și oferă investitorilor europeni obligațiuni negarantate subordonate. International Finance Corporation ar putea fi un investitor – ancoră al tranzacției care ar urma să aducă banii necesari unor scopuri generale de finanțare a activității

Banca Transilvania, proaspăt cumpărător al Bancpost și Victoriabank, a anunțat, astăzi, că intenționează să ofere investitorilor calificați din spațiul economic european obligațiuni de până la 285 mil. Euro.

Banii su Citeşte articolul integral

Prima listare majoră pe bursa de la București a unei afaceri pornite de un antreprenor și controlate de un fond de investiții vine din Republica Moldova. Vasile Tofan, partener Horizon Capital: Am văzut listarea Purcari ca un compromis foarte bun în care fondul nostru realizează o lichiditate parțială din investiție, iar fondatorul rămâne cel mai mare acționar în companie. Mirela Ionescu, unul dintre managerii tranzacției de listare a afacerii cu vinuri: Raiffeisen nu a investit instituțional pentru că nu avea voie, dar eu, personal, am subscris

Producătorul de vin Purcari din Republica Moldova a intrat, ieri, pe bursa de la București după vânzarea unui pachet de 49% din acțiuni în cadrul unei tranzacții de listare de circa 40 mil. Euro.

Listarea Purcari a înregist Citeşte articolul integral

Proprietarii Dedeman oferă circa 7,5 mil. Euro prin ofertă publică de preluare pentru pachetul de 55,5% din Cemacon pe care nu îl dețin. Acționarii lanțului de bricolaj se pregătesc să devină principalul competitor pentru grupul austriac Wienerberger pe piața blocurilor ceramice

Compania PIF Industrial, controlată de frații Dragoș și Adrian Pavăl, a anunțat că va derula în perioada 22 februarie – 14 martie 2018 o ofertă publică de preluare obligatorie ce vizează un pachet de 55,5% din Cemacon pentru care oferă aproximativ 7,5 mi Citeşte articolul integral

Zentiva NV lansează ofertă publică de preluare a 18% din producătorul de medicamente Zentiva SA București pentru 57 mil. Euro. BRD intermediază tranzacția subsidiarei grupului francez Sanofi prin care oferă un preț de achiziție pe acțiunile fostului Sicomed cu 3% peste cotația de închidere din ziua anterioară anunțului de ofertă

Zentiva NV inițiază în perioada 20 februarie – 5 aprilie 2018 o ofertă publică de cumpărare pentru achiziția unui pachet de 18,32% din acțiunile producătorului de medicamente Zentiva SA București contra sumei de 267,3 mil. Lei (57,3 mil. Euro), potrivit un Citeşte articolul integral

Banca Transilvania va lansa oferta de preluare pentru restul de 33,23% din Victoriabank pentru care oferă 31,4 mil. euro. Oferta evaluează banca din Chișinău la circa 95 mil. euro, dublu față de valoarea din iunie 2016 când BERD a cumpărat un pachet minoritar de acțiuni de la Alpha Bank

Banca Transilvania, a doua bancă din România după valoarea activelor, a anunțat lansarea în această dimineață a ofertei publice de preluare obligatorie pentru un pachet de 33,23% din acțiunile Victoriabank din Chișinău pentru 31,4 mil. euro.

Citeşte articolul integral

Producătorul de vinuri Purcari intră pe bursă cu o capitalizare de piață de 81 mil. Euro. Charlemagne Capital, Franklin Templeton și SEB au luat fiecare peste 5% în Purcari prin tranzacția de listare. Tranzacția a evaluat producătorul de vinuri la un multiplu în jurul lui 9 raportat la EBITDA estimat pentru 2017

Producătorul de vinuri Purcari intră pe bursa de la București cu o capitalizare de piață de 380 mil. Lei (81 mil. Euro la cursul de schimb al zilei), după ce a anunțat încheierea cu succes a tranzacției la un preț final de ofertă de 19 lei pe acțiune.

Citeşte articolul integralAcționarii Purcari oferă un preț de vânzare între 19 și 28 lei per titlu pentru pachetul de 49% din acțiuni. Tranzacția de listare pe bursa de la București ar putea aduce în conturile vânzătorilor până la 57 mil. Euro

Acționarii producătorului moldovean de vinuri Purcari oferă pachetul de 49% din acțiuni la un preț de vânzare între 19 și 28 de lei per titlu, potrivit prospectului de listare pe bursa de la București, aprobat de către Autoritatea de Supraveghere Financiară Citeşte articolul integral

Firma poloneză de administrare a datoriilor GetBack a mandatat Banca Transilvania pentru vânzarea de obligațiuni de până la 100 mil. lei pe bursa de la București. GetBack: În viitorul apropiat, vrem să fim mai activi în achiziții de creanțe bancare în România

Firma poloneză de administrare a datoriilor GetBack a mandatat Banca Transilvania pentru vânzarea de obligațiuni de până la 100 mil. lei (peste 21 mil. euro) pe bursa de la București, au precizat pentru jurnalul de tranzacții MIRSANU.RO Jolanta Grzechca-Meissne Citeşte articolul integral

Producătorul de vinuri Purcari confirmă oficial intenția de listare pe bursa de la București. Fondul american de investiții Horizon Capital, IFC și fondatorul Victor Bostan pun la vânzare până la 49% din acțiunile Purcari Wineries Plc într-o tranzacție așteptată în primul trimestru al acestui an. Firmele de avocatură RTPR Allen & Overy, CMS și Leroy și Asociații lucrează pentru listarea Purcari la BVB

Purcari, unul dintre cei mai importanți producători de vin din regiune, a anunțat pe 15 ianuarie că oferă pentru vânzare pe bursa de la București până la 49% din acțiunile Purcari Wineries Plc în cadrul tranzacției sale de listare.

Citeşte articolul integral

BERD a preluat 4,4% din acțiunile dezvoltatorului imobiliar Globalworth. Fondul condus de Ioannis Papalekas a strâns 340 mil. Euro de la investitori prin majorarea de capital care aduce bani proaspeți pentru proiectele din România și Polonia

Banca Europeană pentru Reconstrucție și Dezvoltare (BERD) a anunțat că a cumpărat un pachet de 4,4% din acțiunile investitorului imobiliar Globalworth.

Intrarea BERD în acționariatul Globalworth are lo Citeşte articolul integral

Medlife și-a ajustat ținta privind emisiunea de obligațiuni de la 60 mil. Euro până la un nivel de 20 – 30 mil. Euro. Compania se așteaptă să își atingă obiectivele mai rapid cu fonduri mai mici destinate achizițiilor datorită tranzacțiilor realizate sau aflate în curs

Medlife, lider pe piața serviciilor medicale private din România, se așteaptă ca planul său de finanțare să includă emiterea de obligațiuni de 20 – 30 mil. Euro comparativ cu ținta anunțată inițial de 60 mil. Euro.

Impact vine pe bursă cu o emisiune de obligațiuni negarantate de până la 30 mil. Euro la o dobândă anuală fixă de 5,75%. Titlurile au maturitate de 5 ani și sunt destinate atragerii de fonduri pentru finanțarea proiectelor imobiliare ale companiei

Dezvoltatorul imobiliar Impact București lansează pe bursa de la București o emisiune de obligațiuni negarantate de până la 30 mil. Euro pentru a face rost de surse proaspete de bani în vederea finanțării proiectelor sale.

Citeşte articolul integral

TTS a aprobat tranzacția de listare pe bursa de la București prin vânzarea unui pachet de acțiuni deținut de către acționarii companiei. Raiffeisen și brokerii de la Swiss Capital se ocupă de listarea TTS la BVB

Transport Trade Services (TTS) SA a aprobat la finele lunii octombrie vânzarea unui pachet de acțiuni al companiei pe bursa de la București de către acționarii firmei.

Listarea TTS pe bursa de la București urmează același tip Citeşte articolul integral

NEPI Rockcastle a mandatat ING, JP Morgan și SocGen pentru pregătirea unei emisiuni de obligațiuni cu maturitate intermediară. Rundele de întâlniri cu investitorii în titluri cu venit fix vor începe din 8 noiembrie

Citeşte articolul integral

Lucian Vlad și Nicolae Badea vor încasa 53 mil. Euro după vânzarea pachetului de 25,3% din acțiunile Sphera Franchise Group pe bursa de la București. Listarea companiei a atras 538 de ordine de cumpărare de la investitori. Oferta de acțiuni Sphera a fost suprasubscrisă de peste 3 ori datorită interesului managerilor de fonduri de investiții și a fondurilor de pensii, atrași de rata de creștere a companiei și de planurile de dezvoltare anunțate

Oamenii de afaceri Lucian Vlad și Nicolae Badea vor încasa aproximativ 243,7 mil. Lei (circa 53 mil. Euro) din vânzarea pachetului de 25,3% din acțiunile Sphera Franchise Group pe bursa de la București, potrivit datelor făcute publice de către managerii tranzac Citeşte articolul integral

Sphera Franchise Group a încheiat cu succes tranzacția de listare pe bursă: Prețul final de ofertă de 29 lei înseamnă că pachetul vândut de către Lucian Vlad și Nicolae Badea ajunge la circa 62 mil. Euro, iar valoarea de piață a companiei a fost cotată la 245 mil. Euro. Investitorii instituționali au primit 95% din acțiunile oferite la vânzare

Prețul final de ofertă în cadrul tranzacției de listare a Sphera Franchise Group a fost stabilit la 29 lei, pachetul de acțiuni al acționarilor Lucian Vlad și Nicolae Badea urmând să fie vândut pentru aproape 62 mil. Euro.

Citeşte articolul integral

Sphera Franchise Group a demarat astăzi oferta de vânzare a unui pachet de 25,3% din acțiunile companiei pe bursa de la București. Prețul de ofertă evaluează între 211 și 278 mil. Euro compania care deține o cotă de piață estimată de peste 22% pe segmentul lanțurilor de restaurante. Costurile cu vânzările și salariile pun cele mai importante presiuni asupra marjelor afacerii, punctele forte fiind fluxul de numerar și gradul redus de îndatorare

Sphera Franchise Group, compania care operează lanțurile de restaurante KFC și Pizza Hut, a început de astăzi să deruleze oferta de vânzare a unui pachet de 25,34% din acțiuni în cadrul uneia dintre cele mai mari listări private de pe bursa de la București. Citeşte articolul integral

Rețeaua elenă de magazine de jucării Jumbo ia în considerare o emisiune de obligațiuni de până la 250 mil. Euro pentru a-și finanța inclusiv extinderea în România. Jumbo are în plan să deschidă 17 magazine pe piața locală

Grupul elen Jumbo ia în considerare emiterea unor obligațiuni convertibile de până la 250 mil. Euro pentru a-și finanța extinderea rețelei de magazine din România și pentru a-și îmbunătăți lichiditățile, potrivit președintelui companiei, Apostolos Vak Citeşte articolul integral

Oamenii de afaceri Nicolae Badea și Lucian Vlad intenționează să vândă pe bursa de la București un pachet de circa 25% din acțiunile Sphera Franchise Group. Tranzacția de listare ar putea avea loc la începutul lunii noiembrie. Rothschild este consultantul financiar al companiei, iar Wood, Raiffeisen și Alpha Finance fac parte din consorțiul de intermediere a tranzacției

Sphera Franchise Group, compania care operează al doilea lanț de restaurante din România, și-a anunțat, astăzi, intenția de a vinde pe bursa de la București un pachet de circa 25% din acțiunile existente.

Compania deținea Citeşte articolul integral

Fondul Proprietatea a vândut 2,56% din OMV Petrom pentru aproximativ 87 mil. Euro. Fondul de investiții, aflat într-o fază accelerată de exituri în paralel din mai multe companii locale mari, și-a înjumătățit într-un an participația deținută la liderul pieței petroliere

Fondul Proprietatea a vândut un pachet de 2,56% din OMV Petrom, liderul pieței petroliere locale, tranzacție în urma căreia veniturile brute sunt de 399,85 mil. Lei (87 mil. Euro), a anunțat, astăzi, vânzătorul.

Astfel, FP Citeşte articolul integral

Banca Internațională de Investiții vine pe bursa de la București cu o emisiune locală de obligațiuni de circa 125 mil. Euro. Titlurile oferite investitorilor au o maturitate de trei ani și o dobândă variabilă în lei, respectiv o dobândă fixă pentru obligațiunile în euro

Banca Internațională de Investiții (IIB) a anunțat, în această seară, că noua emisiune locală de obligațiuni are o valoare de aproximativ 125 mil. Euro, fiind structurată dintr-un principal de 300 mil. Lei (circa 65 mil. Euro, la cursul de schimb al zilei), Citeşte articolul integral

Al doilea exit al FP din OMV Petrom: Franklin Templeton vinde printr-un plasament privat un pachet de acțiuni de minim 2,6% din OMV Petrom. FP deține acum 12,5% din companie, participație evaluată pe bursă la 451 mil. Euro

Managerul american de investiții Franklin Templeton a anunțat, astăzi, demararea unei noi tranzacții de exit parțial a Fondului Proprietatea din OMV Petrom, care vizează un pachet minim de acțiuni de 2,56% din acțiunile companiei petroliere.

Citeşte articolul integral

International Investment Bank pregătește o tranzacție cu obligațiuni în jurul a 100 mil. Euro pe bursa de la București. Ilya Samorodov, IIB: “Ne așteptăm să ridicăm mai mulți bani față de obligațiunile anterioare”

International Investment Bank pregătește cea mai mare emisiune locală de obligațiuni proprii derulată până acum pe bursa de la București de către instituția financiară internațională.

“Așteptările IIB sunt să st Citeşte articolul integral

International Investment Bank anunță o nouă emisiune de obligațiuni pe bursa de la București pentru finele lunii septembrie. BT Capital Partners și BCR au mandatul tranzacției menite să aducă banii necesari extinderii portofoliului băncii și a finanțării activităților locale

International Investment Bank, instituție financiară internațională la care România este unul dintre acționari, a anunțat, astăzi, intenția de a lansa la finele lunii septembrie o nouă emisiune de obligațiuni la bursa de la București, dacă o vor permite c Citeşte articolul integral

Un sindicat format de BCR și Raiffeisen are mandat pentru atragerea de pe bursă a unei finanțări de circa 80 mil. Euro pentru MedLife. Compania de servicii medicale are în plan o majorare de capital de 20 mil. Euro și vânzarea de obligațiuni de 60 mil. Euro pentru a putea profita de tranzacții de mare anvergură estimate să apară pe piața de profil în 2018

Compania de servicii medicale private MedLife a anunțat astăzi că evaluează oportunitatea atragerii unei finanțări de circa 80 mil. Euro prin intermediul bursei de la București.

Planul MedLife vizează ca aproape 20 mil. Eur Citeşte articolul integral

Globalworth a intrat pe bursa de la București cu cea mai mare tranzacție de obligațiuni din istoria pieței locale de capital

Compania de investiții imobiliare Globalworth, cel mai puternic investitor de pe piața locală de birouri, a intrat astăzi la tranzacționare pe bursa de la București cu emisiunea de 550 mil. Euro, cea mai mare astfel de tranzacție din istoria BVB.

Citeşte articolul integral

UniCredit Bank a vândut obligațiuni de 610 mil. Lei cu scadențe la 3,5 și 7 ani în cadrul strategiei sale de a-și diversifica mixul de finanțare locală. Banca a împrumutat banii de la peste 30 de investitori la dobânzi între 1,6 și 2,1% pe an, pe care i-ar putea plasa în creditele acordate clientelei la dobânzi semnificativ mai mari

UniCredit Bank a anunțat astăzi încheierea cu succes a unei noi emisiuni de obligațiuni de 610 mil. Lei în vederea diversificării cananelor de finanțare locală a operațiunilor sale.

Prin oferta primara de vanzare de obliga Citeşte articolul integral

Alpha Bank România are în plan pentru următoarele 18 luni prima sa emisiune de obligațiuni de până la 300 mil. Lei. Tranzacția vizează diversificarea surselor de finanțare ale băncii

Alpha Bank România analizează oportunitatea de a accesa piața locală de capital prin lansarea unei emisiuni de obligațiuni, după ce, recent, agenția financiară internațională Moody’s a atribuit băncii ratingul Ba3 pentru depozite pe Citeşte articolul integral

UniCredit Bank lansează o emisiune de obligațiuni negarantate de 500 mil. Lei cu plafon maxim de 610 mil. Lei. Titlurile cu maturități de 3,5 și 7 ani vor fi vândute la dobânzi între 0,6 și 1,1% plus dobânda ROBOR la șase luni. Banii merg spre scopuri generale de finanțare, inclusiv acordarea de împrumuturi clienților

UniCredit Bank SA, subsidiara locală a grupului bancar italian UniCredit, lansează o emisiune de obligațiuni în lei în valoare de 500 mil. Lei, care poate fi suplimentată în cazul unei suprasubscrieri până la 610 mil. Lei.

Citeşte articolul integral

Tranzacțiile celor mai activi investitori imobiliari fac valuri pe bursa de la București: Acțiunile NEPI ies de la tranzacționare pe 18 iulie, intră obligațiunile Globalworth

Cei mai activi jucători de pe piața imobiliară locală, NEPI și Globalworth, fac mișcări importante la mijlocul lunii iulie pe piața bursieră de la București.

Astfel, NEPI a anunțat astăzi că din 18 iulie acțiunile sal Citeşte articolul integral

BERD a investit 50 mil. Euro în tranzacția de obligațiuni de 550 mil. Euro vândute de Globalworth

BERD a investit 50 mil. Euro în emisiunea de obligațiuni Globalworth de 550 mil. Euro, au anunțat printr-un comunicat reprezentanții instituției financiare internaționale.

De asemenea, la tranzacție au participat și Pimco � Citeşte articolul integral

Fondul de investiții condus de Papalekas a plasat o emisiune de obligațiuni de 550 mil. Euro pentru refinanțarea datoriilor și finanțarea planurilor de creștere din România și din regiune. BT Capital Partners are mandat pentru listarea obligațiunilor Globalworth pe bursa de la București în următoarele 30 de zile. Titlurile pe 5 ani au o dobândă de 2,875% și sunt prima tranzacție de eurobonduri a fondului lui Papalekas

Fondul de investiții imobiliare Globalworth, condus de Ioannis Papalekas, a plasat cu succes o emisiune de eurobonduri în valoare de 550 mil. Euro, destinată rearanjării structurii datoriilor, precum și finanțării planurilor d Citeşte articolul integral

Fondul de investiții condus de Papalekas a mandatat băncile de investiții Deutsche Bank, JP Morgan și UBS pentru a discuta cu investitorii din Europa o emisiune de obligațiuni în euro. Tranzacția ar putea avea o maturitate intermediară și ar fi destinată simplificării structurii de finanțare și reducerii costurilor datoriilor. Cooptarea de acționari noi și o listare adițională, pe lista opțiunilor anunțate de președintele Globalworth

Fondul de investiții imobiliare Globalworth, cel mai activ investitor pe piața de birouri din România, a mandatat băncile de investiții Deutsche Bank, JP Morgan și UBS pentru aranjarea unei serii de întâlniri în Europa cu investitori în titluri cu venit fix. Citeşte articolul integral

Prima emisiune de obligațiuni IFC în lei vine la 8 ani după prima emisiune de obligațiuni în lei vândută de către BERD, ambele tranzacții fiind intermediate de bancherii de investiții ai Societe Generale. Divizia de investiții a grupului Băncii Mondiale a vândut titluri în valoare de 70 mil. Lei cu maturitate pe un an pentru a diversifica opțiunile de finanțare în monedă locală a clienților săi

IFC, membră a grupului Băncii Mondiale, a anunțat astăzi că a emis obligațiuni în lei în valoare de 70 mil. Lei (circa 17 mil. Dolari), aceasta fiind prima emisiune de titluri în lei a instit Citeşte articolul integral

SIF Muntenia și-a făcut exitul din afacerea Cemacon. Dedeman a cumpărat încă un pachet de 3,7% din producătorul de blocuri ceramice și a ajuns la o deținere de 32,7% din companie

Grupul Dedeman, controlat de frații Dragoș și Adrian Pavăl, și-a majorat investiția în producătorul de blocuri ceramice Cemacon prin achiziția unui nou pachet de 3,7% din companie, conform informațiilor făcute publice pe Bursa de Valori București unde sunt Citeşte articolul integral

Afacerea construită cu discreție de Zoltan Teszari a devenit o companie publică cu o valoare de peste 900 mil. euro pe bursa de la București. Serghei Bulgac: Listarea pe bursă ne oferă o nouă sursă de finanțare pentru proiecte de investiții și achiziții. Nu avem în derulare un proiect de achiziție în acest moment. Mai avem spațiu pentru finanțări noi de la circa 2,9 x EBITDA până la 3,75 x EBITDA pe partea de obligațiuni

Digi Communications NV, firma – mamă a RCS & RDS, a făcut, ieri, pasul de la o afacere privată a cărei cultură corporativă este puternic marcată de discreția fondatorului său, antreprenorul Zoltan Teszari, la statutul de companie publică după ce acți Citeşte articolul integral

BERD a aprobat participarea la achiziția de acțiuni Digi pe bursa de la București. Compania controlată de Zoltan Teszari scoate la vânzare un pachet de până la 23,3% din acțiuni pe bursă, care poate fi suplimentat până la 25,6%. Prețul oferit cotează valoarea de piață a companiei – mamă a RCS&RDS la circa 1,1 mld. Euro, iar tranzacția ar putea aduce circa 287 mil. Euro în conturile vânzătorilor. Deutsche Bank și Citi fie găsesc cumpărători, fie trebuie să cumpere 80% din acțiunile oferite spre vânzare

Digi Communications NV, compania – mamă a RCS&RDS, scoate la vânzare pe bursa de la București un pachet de până la 21.744.108 acțiuni, care reprezintă circa 23,27% din capital, potrivit datelor făcute publice în prospectul de listare al companiei.

Citeşte articolul integral

Drumul de zece ani al afacerii RCS & RDS către bursă : Grupul de telecomunicații al lui Zoltan Teszari renunța în noiembrie 2007 la listarea unui pachet de 15% la Londra, în mai 2017 va bate la porțile bursei de la București pentru listarea în jurul a 25% din companie. Fondul american de hedging Eton Park, unul dintre acționarii minoritari care vrea să-și facă exitul din companie, a anunțat că se închide și că returnează banii investitorilor săi. Majorare de capital de circa 10 mil. euro și tranzacții de conversie în acțiuni ale lui Teszari și a altor acționari înaintea listării Digi Communications NV

Grupul de comunicații controlat de Zoltan Teszari a anunțat ieri oficial intenția sa de listare în luna mai pe bursa de la București, confirmând astfel informațiile publicate în premieră pe 13 aprilie 2016 de către jurnalu Citeşte articolul integral

Fondul de investiții finlandez KJK Fund II Balkan și-a făcut exitul din Transgaz și și-a dublat banii investiți în 4 ani. KJK a făcut două tranzacții locale de exit într-o lună

Fondul de investiții finlandez KJK Fund II Balkan a finalizat în februarie exitul din Transgaz, transportatorul de gaze naturale controlat de către stat, obținând de 2,1 ori banii investiți.

Pachetul de acțiuni deți Citeşte articolul integral

Vrancart a strâns peste 8 mil. euro din vânzarea de obligațiuni de la acționarul său majoritar, SIF Banat – Crișana. Emisiunea cu maturitate de 7 ani este destinată finanțării proiectelor de dezvoltare ale producătorului de carton ondulat

SIF Banat-Crișana a cumpărat, în cadrul ofertei publice de vânzare, un număr de 368.748 obligațiuni nou emise de producătorul de hârtie și carton ondulat Vrancart Adjud în valoare totală de 36.874.800 Lei (peste 8 mil. Euro), potrivit unui comunicat al SIF Citeşte articolul integral

UniCredit Bank ar putea emite obligațiuni de până la 500 mil. Euro cu scadența maximă pe 10 ani. Emisiunea de obligațiuni ar putea fi listată pe bursa de la București sau pe cea din Luxemburg. Poziția UniCredit: “Emisiunea la care faceți referire este doar o propunere adresată AGA care va avea loc în aprilie și nu este o certitudine. Este incorect sa discutăm despre intenția UniCredit Bank de a emite obligațiuni fără a preciza că acest lucru depinde de un context favorabil al pieței”. Ce spune convocatorul AGA publicat în Monitorul Oficial

UniCredit Bank, una dintre cele mai mari bănci de pe piață, ar putea emite obligațiuni în valoare maximă de 500 mil. euro cu scadența până la 10 ani. Titlurile ar putea să fie listate pe bursa de la București sau pe bursa de la Luxemburg, potrivit informaț Citeşte articolul integral

Dedeman a intrat în afacerea Cemacon cu circa 2,3 mil. Euro pentru care a primit un pachet de 28,9% din companie. Producătorul de cărămizi este împărțit acum între trei acționari cu ponderi aproape egale – fondul de investiții al lui Erste și al lui Pogonaru stă la aceeași masă cu frații Pavăl și cu grupul CITR al lui Andrei Cionca

Producătorul de cărămizi Cemacon și-a limpezit acționariatul după tranzacția din 7 februarie în urma căreia fondul finlandez de investiții KJK și BRK Financial Group și-au făcut exitul din afacere prin vânzarea pachetelor de acțiuni care însumau peste Citeşte articolul integral

Proprietarii Dedeman, fondul condus de Florin Pogonaru și CITR, în spatele achiziției pachetului de 42% din Cemacon. Tranzacția înseamnă exitul fondului finlandez de investiții KJK și a BRK Financial Group. Dragoș Pavăl, pe lista propunerilor pentru noul Consiliu de administrație al producătorului de cărămizi

Fondul de investiții finlandez KJK și-a vândut astăzi pachetul de 27,9% din producătorul de cărămidă Cemacon, iar BRK Financial Group o altă participație de 14%, cei doi acționari făcându-și exitul din companie. În spatele achiziției de 42% din compani Citeşte articolul integral

Fondul de investiții V4C obține la exitul din MedLife de circa 2,8 ori banii investiți în urmă cu 7 ani. MedLife se listează pe bursa de la București la o capitalizare de piață de 115,6 mil. Euro după stabilirea prețului final de ofertă la 26 lei pe acțiune

Fondul de investiții Value4Capital (V4C) își marchează exitul din compania de servicii medicale private MedLife la un preț de aproximativ 41,9 mil. Euro pentru pachetul de 36,25%, vândut în cadrul tranzacției prin care liderul pieței de profil se listează pe Citeşte articolul integral

MedLife oferă un preț de până la 35 lei pe acțiune pentru pachetul de 44% scos la vânzare pe bursă. Oferta publică cotează participația scoasă la vânzare la 68,7 mil. Euro, iar valoarea Medlife la 156 mil. Euro fără datorii

MedLife, cel mai mare operator din piața serviciilor medicale private, oferă spre vânzare pe bursă pachetul de până la 44% din acțiunile proprii la un preț maxim de 35 lei pe acțiune, conform prospectului publicat de Raiffeisen, unul dintre intermediarii tran Citeşte articolul integral

MedLife anunță oficial vânzarea a până la 44% din acțiuni pe bursa de la București. Fondul de investiții V4C își va face exitul din afacere, iar IFC își va reduce participația până cel mult la 5%, participație care îi menține poziția de acționar semnificativ în afacere. Tranzacția ar putea avea loc în decembrie, investitorii așteaptă detaliile ofertei. Erste Asset Management și SIF Oltenia, printre investitorii locali care se arată interesați de cumpărarea de acțiuni MedLife

MedLife, cea mai mare companie locală de servicii medicale private, și-a anunțat, astăzi, intenția de a vinde un pachet de până la 44% din acțiuni pe bursa de la București până la finele anului, ceea Citeşte articolul integral

Banca Internațională de Investiții a cumpărat din banii strânși în septembrie pe bursa de la București obligațiuni ale firmei mamă a RCS & RDS în valoare de 14,5 mil.Euro, adică 4% din titlurile vândute investitorilor de compania de telecomunicații

Banca Internațională de Investiții (IIB), organizație internațională cu sediul la Moscova, a cumpărat din banii strânși în septembrie pe Bursa de la București, obligațiuni emise de Cable Communications Systems NV (CCS), compania – mamă a RCS & RDS, Citeşte articolul integral

Fondul Proprietatea vinde acțiuni OMV Petrom la un preț final de 0,21 lei pe titlu în cadrul ofertei publice secundare

Fondul Proprietatea a anunțat, vineri, că prețul final oferit investitorilor pentru vânzarea acțiunilor OMV Petrom în cadrul ofertei publice secundare este de 0,21 lei pe titlu, potrivit unui comunicat al companiei petroliere.

Citeşte articolul integral

Investitorii în noile obligațiuni RCS & RDS în euro de 350 mil. Euro vor avea următoarea data de plată a cupoanelor cu dobânda anuală de 5% pe 15 aprilie 2017

Cable Communications Systems NV (CCS), firma – mamă din Olanda a RCS & RDS, va avea următoarea dată de plată a cupoanelor noilor obligațiuni emise pe 15 aprilie 2017.

Noua emisiune de obligațiuni a RCS & RDS în e Citeşte articolul integral

Cum arată planul de refinanțare a datoriilor RCS & RDS: Compania lui Zoltan Teszari mizează pe atragerea de finanțări de circa 750 mil. Euro, din care jumătate vine din noua emisiune de obligațiuni de 375 mil. Euro, iar cealaltă jumătate dintr-un acord care cuprinde trei facilități noi de credit. Obligațiunile emise în 2013 vor fi refinanțate din noua emisiune de titluri de 375 mil. euro la care se adaugă 110 mil. Euro dintr-o facilitate nouă de credit

RCS & RDS, compania de comunicații controlată de către omul de afaceri Zoltan Teszari, are în plan refinanțarea datoriei existente prin atragerea unor finanțări noi în valoare totală de circa 750 mil. Euro, încadrându-se în plafonul de finanțări de p Citeşte articolul integral

Noua emisiune în euro de obligațiuni RCS & RDS: Firma – mamă din Olanda a RCS & RDS va răscumpăra pe 9 noiembrie la o dobândă de 3,75% obligațiunile emise în 2013 la o dobândă dublă. Deutsche Bank are rol de agent de plată și de agent de transfer

Cable Communications Systems NV, firma – mamă din Olanda a grupului de comunicații RCS & RDS, a ales să răscumpere toate obligațiunile emise în 2013 și rămase restante pe 9 noiembrie, conform informațiilor disponibile pentru jurnalul de tranzacții MIRS Citeşte articolul integral

Compania – mamă a RCS & RDS va împrumuta 692 mil. euro, din care 375 mil. euro printr-o emisiune în obligațiuni garantate în euro, iar 317 mil. euro prin împrumut garantat în lei. Datoriile companiei de 659 mil. euro vor fi refinanțate prin scăderea dependenței de obligațiile de plată în euro și mutarea către finanțare în lei, monedă în care este cea mai mare parte a încasărilor firmei

Cable Communications Systems NV, compania – mamă a RCS & RDS, are în plan o emisiune de 375 mil. Euro și împrumuturi în valoare de 1,43 mld. Lei (317 mil. Euro), ambele operațiuni fiind garantate de către RCS & RDS, potrivit unui comunicat al agenție Citeşte articolul integral

Fondul Proprietatea va vinde aproximativ 6,4% din OMV Petrom în cadrul ofertei secundare de acțiuni de pe bursă pentru un preț de până la 200 mil. euro

Autoritatea de Supraveghere Financiară ( ASF ) a aprobat pe 5 octombrie prospectul referitor la oferta publică secundară prin care Fondul Proprietatea va vinde aproximativ 6,4 % din pachetul de 18,99 % deținut în cadrul companiei OMV Petrom, cel mai mare produc� Citeşte articolul integral

Statul român a vândut obligațiuni de 1 mld. Euro la o dobândă istorică de 2,15%. Investitorii americani și managerii de fonduri , profilurile cu cea mai mare expunere în tranzacția intermediată de Citi, JP Morgan, Raiffeisen, SocGen și UniCredit

Banca Internațională de Investiții intră pe bursa de la București cu obligațiuni de 300 mil. lei la o dobândă de 3,4% pe an. BT Capital Partners a intermediat tranzacția, din consorțiul de intermediere a făcut parte și BCR

BT Capital Partners (BTCP), divizia de investment banking și Citeşte articolul integral

Fondul Proprietatea anunță că vinde în ultimul trimestru al anului o parte din pachetul de 19 % deținut la OMV Petrom, care valorează 627 mil. Euro pe bursă. După o amânare cauzată de condițiile de piață, FP continuă să fie prudent în abordarea tranzacției de la Petrom și merge pe strategia unui exit în trepte

Fondul Proprietatea (FP) a anunțat astăzi pe Bursa de la București că va vinde o parte din pachetul de 19% deținut în cadrul companiei OMV Petrom, cel mai mare producător de țiței și gaze din sud-estul Europei, prin intermediul unei oferte publice privind Citeşte articolul integral

Lactalis este noul proprietar al liderului pieței locale de lactate. Grupul francez controlat de familia Besnier a plătit 73 mil. euro pentru achiziția pe bursă a 94,8% din Albalact. Fondul de investiții RC2 condus de Ion Florescu a scos de 4 ori banii investiți în afacere. Familia Ciurtin încasează la exit 35 mil. euro

Gigantul francez Lactalis, cu afaceri anuale de 17 mld. Euro, a cumpărat în cadrul ofertei publice de preluare a Albalact un pachet de 94,8% din acțiuni pentru care a plătit 73,07 mil. euro, conform ultimelor date făcute publice de către Bursa de Valori Bucureș Citeşte articolul integral

Lactalis a încheiat cu succes oferta publică de preluare voluntară a Albalact. Grupul francez cumpără pe bursă un pachet de peste 90% din acțiunile liderului pieței de lactate pentru care plătește un preț de circa 72 mil. Euro

Grupul francez Lactalis a încheiat ieri cu succes oferta publică de cumpărare a unui pachet de peste 90% din acțiunile Albalact. Prin tranzacția derulată pe bursa de la București, Lactalis plătește pentru preluarea liderului pieței locale de lactate un preț Citeşte articolul integral

Ludwik Sobolewski așteaptă pe bursa locală cea mai mare tranzacție de obligațiuni corporative a unei companii din România: “Am fi bucuroși dacă RCS & RDS își listează emisiunea de obligațiuni la București. Ar fi o tranzacție de câteva sute de milioane de euro”

Ludwik Sobolewski, directorul general al Bursei de Valori București, așteaptă o listare a obligațiunilor RCS & RDS, în cazul în care compania va decide să-și refinanțeze vechea emisiune de titluri emise în 2013 cu o nouă astfel de tranzacție.

Citeşte articolul integral

De ce susține Fondul Proprietatea listarea Hidroelectrica și pe bursa din Londra: ”Va fi foarte importantă pentru că acolo vin investitori globali care nu sunt prezenți pe bursa din București și care este greu de crezut că-și vor deschide aici un cont de tranzacționare. Vrem să reducem la zero numărul de participații în companii necotate fie prin vânzare, fie prin listare”. Ce aduce pentru o companie listarea pe bursă

Fondul Proprietatea, acționarul minoritar al producătorului de electricitate Hidroelectrica, susține necesitatea listării companiei de stat pe bursa de la Londra alături de cea de la București pentru a putea atrage și investitori de talie globală care nu vin s Citeşte articolul integral

Oferta publică a fostei Nextebank a mai strâns încă 9,4% din Carpatica, iar fondul de investiții condus de Horia Manda ajunge să dețină indirect circa două treimi din banca de la Sibiu

Patria Bank, fosta Nextebank, și-a majorat participația la Carpatica la 64,16 %, după finalizarea ofertei publice de cumpărare inițiată pe 2 martie, au anunțat reprezentanții băncii.

Patria Bank a cumpărat un număr de Citeşte articolul integral

Nextebank oferă 104,5 mil. lei pentru a prelua pe bursă pachetul de 45,2% din Carpatica pe care nu îl deține. Oferta băncii controlate de către unul dintre fondurile de investiții administrate de Axxess Capital este 0,105 lei pe acțiune, cu 5% peste valoarea nominală a unui titlu

Nextebank, instituție de credit cu o participație de 54% din Carpatica, a anunțat astăzi lansarea pe bursa de la București a unei oferte publice de preluare obligatorie pentru restul acțiunilor pe care nu le deține. De asemenea, acționarii Carpatica au fost co Citeşte articolul integral

Lactalis a semnat contractul pentru preluarea Albalact, cotată acum la un preț de circa 64 mil. euro și care asigură poziția de lider pe piața de lactate din România. Negocierile pe ruta Paris – București au început în a doua parte a anului trecut. Bancherii de investiții francezi de la EKA Partners, consultanții EY și avocații Leroy și Asociații lucrează cu Lactalis la achiziția Albalact, în timp ce vânzătorii sunt asistați de firma austriacă de avocatură Schoenherr

Grupul francez Lactalis a semnat miercuri seară la București un acord pentru preluarea Albalact Alba Iulia cu familia lui Raul Ciurtin și cu fondul de investiții Reconstruction Capital II condus de Ion Florescu, care dețin împreună un pachet de 70,3% din acțiu Citeşte articolul integral

Acționarii dezvoltatorului imobiliar Impact au aprobat o emisiune de obligațiuni de până la 30 mil. euro pe maxim 7 ani. Impact a renunțat la KPMG și a numit ca auditor pe Deloitte

Dezvoltatorul imobiliar Impact, listat pe bursa de la București, a anunțat că acționarii săi au aprobat o emisiune de obligațiuni în valoare maximă de 135 mil. lei (circa 30 mil. euro, calculat la cursul de schimb al zilei), cu maturitate pe maxim 7 ani.

Citeşte articolul integral

Fondurile de pensii administrate de ING au cumpărat obligațiuni București de aproape 40 mil. euro și o expunere de aproape 8% pe tranzacția de finanțare de 500 mil. euro. Pe lista investitorilor sunt și fondurile Generali, Allianz Țiriac, Aegon, dar și băncile locale mari BCR, BRD și UniCredit Țiriac

NN Pensii, fostul ING Pensii care administrează fonduri de pensii cu active nete de 1,8 mld. euro, a fost unul dintre cei mai mari cumpărători locali de obligațiuni ale Primăriei Capitalei la emisiunea în valoare de 2,2 mld. lei (500 mil. euro). Marile bănci lo Citeşte articolul integral

Municipiul București a vândut obligațiuni de 2,2 mld. lei la o dobândă medie de 3,98%. Primăria scapă de riscul valutar și își reduce gradul de îndatorare de peste zece ori coborând sub 8% făcându-și loc pentru noi împrumuturi. Băncile locale, printre care Raiffeisen și BT, au cumpărat obligațiuni de 200 mil. euro. Detaliile tranzacției

Municipiul București a încheiat azi plasarea și decontarea ofertei de obligatiuni municipale de 2,2 mld. lei (500 mil. euro), emisiune în lei care refinanțează vechea emisiune din 2005 în euro ce era scadentă în acest an.

Primul Big Four care intră pe bursă: Deloitte și firma de avocatură Reff & Asociații au devenit consultanți autorizați pe piața bursieră Aero. Lista a ajuns la 31 de intermediari cu trei săptămâni înainte de lansarea sistemului de tranzacționare destinat finanțării companiilor mici și mijlocii

Consultanții de la Deloitte România în asociere cu Reff & Asociații, avocații afiliați firmei din Big Four, au devenit consultanți autorizați pe piața bursieră AeRo, segmentul alternativ de tranzacționare al Bursei de la București destinat finanțării Citeşte articolul integral

Șeful Bursei de la București, polonezul Ludwik Sobolewski, pentru MIRSANU.RO: Negocierile cu BERD ca să cumpere acțiuni la BVB au început în octombrie la Londra

Discuțiile cu Banca Europeană pentru Reconstrucție și Dezvoltare (BERD) pentru a cumpăra un pachet de acțiuni la Bursa de Valori București au fost inițiate la Londra și au mers repede, a explicat pentru jurnalul de tranzacții MIRSANU.RO Ludw Citeşte articolul integral

Ce schimbări se pregătesc pentru investitori și companiile listate pe piața de capital. Șeful Bursei de la București: Noul cod de guvernanță corporativă va ajunge în decembrie la companii și va fi implementat în trimestrul al doilea din 2015

Proiectul noului cod de guvernanță corporativă pentru companiile listate, realizat de Bursa de Valori București, este gata și va fi transmis emitenților în luna decembrie, a declarat, vineri, polonezul Ludwik Sobolewski, directorul general al BVB, la o conferin Citeşte articolul integral

BERD a cumpărat 4,99% din Bursa de Valori București

Banca Europeană pentru Reconstrucție și Dezvoltare (BERD) a anunțat astăzi că a cumpărat un pachet de 4,99% din acțiunile Bursei de Valori București pentru a-și demonstra sprijinul în vederea întăririi pieței de capital locale, potrivit unui comunicat al Citeşte articolul integral

Un fond finlandez de investiții a cumpărat aproape 5% din Conpet

Fondul de investiții KJK Fund II SICAV - SIF, înregistrat în Luxemburg și administrat de firma finlandeză de investiții KJK Capital, a ajuns la o participație de 7,0682% din transportatorul petrolier de stat prin conducte Conpet, după ce a cumpărat pe bursă Citeşte articolul integral

Fondul Proprietatea vinde 23,6% din Conpet prin plasament privat accelerat. Pachetul valorează pe bursă 24 mil. euro

Fondul Proprietatea (FP), administrat de americanii de la Franklin Templeton, a anunțat astăzi că intenționează să-și vândă un pachet de 23,6% din participație pe care o dețin la transportatorul de țiței prin conducte Conpet, companie controlată de cătr Citeşte articolul integral

Divizia de investiții a Băncii Mondiale a ajuns la 5,36% din Banca Transilvania după conversia unor obligațiuni. Instituțiile financiare internaționale au aproape 20% din a treia bancă de pe piață

International Finance Corporation (IFC), divizia de investiții a Băncii Mondiale, și-a majorat participația pe care o deține în cadrul Băncii Transilvania, a treia bancă de pe piața locală, de la 3,54% la 5,36% prin conversia unor obligațiuni. IFC a ajuns a Citeşte articolul integral

De ce emisiunea de euroobligațiuni a fondului de investiții NEPI candidează pentru cea mai mare tranzacție de finanțare din acest an dedicată pieței românești. ”Armăsarul” industriei imobiliare locale ar putea strânge peste 300 mil. euro de la investitori

Fondul de investiții imobiliare NEPI (New Europe Property Investments) ar putea atrage prin emisiunea sa de obligațiuni în euro cea mai mare finanțare corporativă din acest an pentru piața românească. Valoarea sa ar putea depăși 300 de milioane de euro dacă Citeşte articolul integral

Fondul Proprietatea oferă un preț cu 15% peste cotația bursieră la răscumpărarea acțiunilor. Oferta de 190 mil. euro pentru un pachet de 6% a primit avizul ASF

Fondul Proprietatea a anunțat în această dimineață că a primit aprobarea arbitrului pieței de capital, Autoritatea de Supraveghere Financiară, pentru derularea ofertei sale de răscumpărare a 750 milioane de acțiuni de la investitori, conform unui comunicat Citeşte articolul integral

Ofertă suprasubscrisă la majorarea de capital a fondului de investiții NEPI. Sud – africanii au strâns 100 mil. euro pentru achiziții de mall-uri în România și alte investiții

Fondul de investiții sud - african New Europe Property Investments a anunțat în această seară închiderea ofertei de tip plasament privat accelerat, în urma căreia a atras aproximativ 1,4 mld. ranzi sud - africani (circa 100 mil. euro). Inițial, fondul își p Citeşte articolul integral

Fondul sud – african NEPI vinde acțiuni de minim 80 mil. euro către investitori pentru a-și finanța achiziția centrelor comerciale Aurora Shopping Mall și Alba Iulia Mall

Fondul sud – african de investiții imobilliare New Europe Property Investments a anunțat că și-a majorat capitalul cu 1,1 mld. ranzi sud – africani (80 mil. euro) prin emisiune de acțiuni noi, conform unui comunicat transmis Bursei de Valori București.

Citeşte articolul integral

Investitori imobiliari din Arad cumpără de la Teora editura Polsib din Sibiu pentru 3 milioane de euro

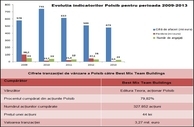

Compania Best Mix Team Buildings din Arad a cumpărat un pachet de 79,82 % din acțiunile editurii sibiene Polsib pentru 14,42 milioane de lei (3,27 milioane de euro, calculate la cursul zilei de 4,4047 lei/euro), potrivit informațiilor transmise Bursei de Va Citeşte articolul integral

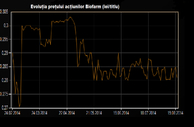

Valoarea bursieră a Băncii Carpatica face un nou salt pe fondul informațiilor legate de potențialii cumpărători

Valoarea de piață a băncii Carpatica a crescut cu aproape 3 milioane de euro în numai patru ore de la deschiderea ședinței bursiere de astăzi, fiind în același timp cel mai tranzacționat titlu de la Bursa de Valori București. Evoluția cotației bursiere a Citeşte articolul integral

Biofarm a lansat oferta publică de răscumpărare a 10 % din acțiuni pentru 33,4 milioane lei

Producătorul de medicamente Biofarm a lansat oferta publică de cumpărare a 109,5 milioane acțiuni, acestea valorând 33,4 milioane lei (7,55 milioane euro). Tranzacția vizează un pachet de până la 10% din capitalul social al companiei.

Citeşte articolul integral

Zeta Petroleum se listează pe bursa din Londra pentru a-și finanța explorările petroliere din România

Compania petrolieră Zeta Petroleum a anunțat începerea procedurilor pentru listarea pe piața secundară AIM a bursei din Londra, în contextul în care caută finanțare pentru planurile sale de investiții pentru extinderea operațiunilor sale din România.

Citeşte articolul integralImpact Developer & Contractor a scos la vânzare de astăzi ultimul pachet de acțiuni de 3 mil. euro

Dezvoltatorul imobiliar Impact Developer & Contractor a lansat astăzi a doua etapă din cadrul ofertei de vânzare aferente majorării de capital, în cadrul căreia intenționează să vândă acțiuni în valoare de 13,4 mil. lei (3 mil. euro). Prin majorarea d Citeşte articolul integral

Dezvoltatorul imobiliar Impact a atras în prima etapă 15 mil. euro de la investitorii de pe bursă pentru majorarea de capital

Dezvoltatorul imobiliar Impact Developer & Contractor a vândut 66,6 milioane acțiuni în valoare de 66,6 milioane lei (15 milioane euro) în cadrul ofertei de vânzare acțiuni derulate pe bursă.

Operațiunea va duce la majo Citeşte articolul integral

BERD, raportat ca acționar cu 8,65% în Electrica. Instituția internațională devine oficial al doilea acționar ca mărime în companie după statul român

Banca Europeană pentru Reconstrucție și Dezvoltare (BERD) a fost raportată astăzi pe bursa de la București cu un pachet de 8,65% din acțiunile Electrica, ca urmare a participării instituției internaționale de credit la oferta publică inițială a companiei Citeşte articolul integral

Cum arată structura oficială a acționariatului Electrica după listarea pe bursă

Banca Mellon din New York, depozitar al titlurilor Electrica, deține 10,2% din acțiunile companiei după listarea pe bursă, în timp ce un pachet de 31,2% aparțin investitorilor persoane juridice, potrivit primei raportări oficiale a Depozitarului central.

< Citeşte articolul integralFondul Proprietatea a încasat 48 milioane de euro pe pachetul său de 13% din Transelectrica

Fondul Proprietatea obține 212,747 milioane de lei (48,46 milioane de euro) din vânzarea pachetului de 13,49% din compania energetică de stat Transelectrica, în urma încheierii operațiunii de plasament privat accelerat, potrivit unui comunicat al fondului.

Citeşte articolul integral

Fondul Proprietatea își vinde pachetul de 13,5% din Transelectrica. Pe bursă, valoarea lui trece de 50 de milioane de euro

462 de companii și investitori instituționali și 11.151 acționari persoane fizice au cumpărat acțiuni Electrica la listare

Un număr de 462 de acționari persoane juridice și 11.151 de acționari persoane fizice au cumpărat acțiuni Electrica în cadrul celei mai mari operațiuni de listare pe bursa de la București.

Persoanele juridice dețin 143,3 Citeşte articolul integral

Acțiunile Electrica intră de mâine în ringul Bursei. Raiffeisen și Citi au la dispoziție maxim o lună și 20 de milioane de euro ca să intervină pe bursă pentru a stabiliza acțiunile Electrica

Raiffeisen Bank și Citigroup Global Markets Limited, membri ai consorțiului de intermediere a listării Electrica, au la dispoziție maxim o lună pentru a acționa pe bursă pentru stabilizarea acțiunilor companiei. Titlurile Electrica intră de mâine la tranzac� Citeşte articolul integral

Cifrele finale ale afacerii Electrica pe bursa de la București. Statul obține 428 milioane de euro din vânzarea pachetului majoritar al companiei

Electrica, unul dintre ultimele active de aur ale statului în piața de energie, va încasa 1,876 miliarde de lei (427,63 milioane de euro) din vânzarea pe bursă a pachetului majoritar, cea mai mare tranzacție de listare derulată pe bursa de la București și, î Citeşte articolul integral

Familia Buzoianu vinde afacerea de echipamente energetice Retrasib Sibiu. Germanii de la SGB au pregătit un preț minim de 4,25 milioane de euro pentru achiziția a 55% din acțiuni

Compania germană SGB – SMIT International Gmbh a încheiat un acord pentru acceptarea unei potenţiale oferte publice de preluare a producătorului de echipamente electrice Retrasib cu un grup de acționari care dețin un pachet de 55,36% din companie.

Citeşte articolul integral

Investitorii de retail iau 20% din acțiuni în cea mai mare privatizare făcută pe bursa de la București

Electrica și-a exercitat opțiunea de realocare a unui pachet de 5% din tranșa alocată investitorilor instituționali către cei de de retail, în urma unei propuneri făcută de ministrul delegat pentru Energie, Răzvan Nicolescu. Reprezentanții Raiffeisen Bank, Citeşte articolul integral

Garanti Bank a început tranzacționarea obligațiunilor pe bursă

Obligațiunile emise de Garanti Bank SA, subsidiara locală a grupului bancar turcesc Garanti, au intrat de astăzi la tranzacționare pe bursa de la București.

Valoarea emisiunii de titluri a băncii turcești se ridică la 300 m Citeşte articolul integral