„Probabil, consultantii de M&A stiu treaba asta, dar as spune ca in partea asta a Europei Centrale si de Est, de obicei, return-urile (randamentele – n.r.) in vanzarile catre investitori stategici sunt, de regula, un pic mai bune decat prin listare. Inainte sa mergem cu Medlife la o listare, noi am prospectat si piata de private sale (vanzare M&A – n.r.), deci nu am vrut sa mergem public. Insa orizontul de crestere al companiei si track recordul istoric, cat si de viitor, practic unde intrevedeal ca se va duce piata si o vedem unde e acum, vazand aceste perspective de crestere, nu am gasit valoare suficienta pe partea de private sector care sa recompenseze atat trecutul cat si viitorul, de aceea am pornit aceasta cochetare cu partea de piata publica”, a declarat Bogdan Chirita, Partner al managerului regional de private equity Value4Capital (V4C), in cadrul MIRSANU IPO CHALLENGE 2024, eveniment organizat pe 25 aprilie de catre jurnalul de tranzactii MIRSANU.RO pentru comunitatea pietelor de capital.

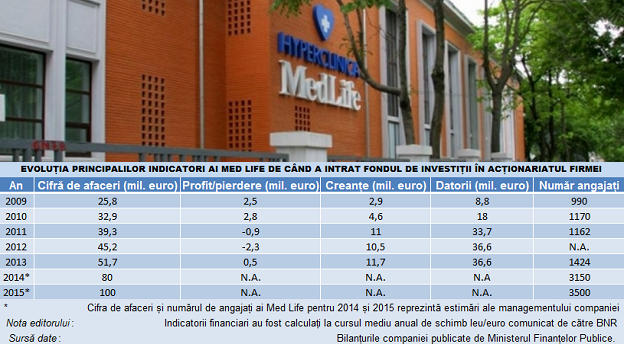

IPO-ul companiei antreprenoriale MedLife din 2016 a fost facilitat de exitul complet facut la acea vreme de catre fondul de private equity V4C.

„Am incercat atunci o pivotare catre un dual track (proces prin care sunt urmarite alternativ o vanzare M&A sau un IPO pe bursa – n.r.), dupa care ne-am pus ferm pe partea de IPO. Ca si return-uri, acestea sunt publice, a obtinut de 2x ori capitalul investit la Medlife, este un return decent, un IRR iarasi bun acolo. Daca am fi putut obtine pe piata privata ceva mai bine, probabil, vanzand 100% era oportunitatea de a obtine un pic mai bine, dar cred ca, odata cu investitia unui private equity, am devenit parteneri, asa si investim cu un antreprenor pe baza de parteneriat, iar noi am simtit ca pentru Medlife si familia fondatoare asta este cea mai buna solutie pentru a continua cresterea companiei.”, a detaliat reprezentantul V4C.

„Noi am plecat atunci intre gari, era mai bine sa ramanem, dar din pacate constrangerile unui fond de private equity care are o perioada de investitie, cresterea companiei si exit, ne-au facut sa iesim probabil un pic mai devreme decat ne-am fi dorit pentru ca, compania a crescut foarte frumos si dupa ce am iesit noi si va continua probabil sa creasca sub acest management”, a precizat Bogdan Chirita.

La aproape 8 ani de la IPO, Medlife are astazi pe bursa de la Bucuresti o capitalizare bursiera de circa 2,2 mld. RON (peste 400 mil. Euro).

„In cazul IPO-ului Shoper pe bursa din Polonia, acolo return-urile sunt substantial mai bune decat in cazul Medlife. Am reusit sa iesim la o evaluare la Medlife, daca multiplul la care ne uitam noi investitorii de private equity este de obicei enterprise value/EBITDA a fost undeva in low double digit, undeva la 11 – 12x, in cazul Shoper multiplul EV/EBITDA a fost undeva la 50x. Am adus destul de multa valoare investitorilor de la noi din fond. Daca ma intrebi retrospectiv, probabil ar fi trebuit sa vindem mai mult nu doar 25% din Shoper pentru ca timpurile alea s-au dus. In cazul Shoper nu puteam obtine ceva similar pe piata privata, dar exuberanta care exista atunci si dorinta de a pune bani in orice se numea tech sau software, a facut sens.”, explica reprezentantul Value4Capital.

„Noi preferam o iesire catre un investitor stategic, asta consideram noi ca ar oferi cea mai mare valoare sau cel mai mare return pentru investitia noastra, insa sunt momente in care in colaborare cu antreprenorul sau in functie de partenerul nostru si de dorintele lui de a merge inainte fie vanzand 100%, fie ramanand in companie pentru a creste in continuare. Nu doar randamentul conduce catre un IPO sau catre un trade sale, ci mai degraba si decizia luata la nivel de board, la nivel de structura administrativa de conducere a companiei. Nu randamentul primeaza intotdeauna, ci si dorinta antreprenorului cu care ne parteneriem, iar deciziile se iau la comun”, a punctat Bogdan Chirita.

„Ne bucuram ca listarea Medlife a adus un tavalug de companii private pe bursa din Bucuresti. A fost un roller coaster. Suntem nu un autor, ci un co-autor, o mare parte din credit pentru acest IPO este al familiei Marcu, al celor doi frati – Mihai, Nini, precum si al doamnei Cristescu, care au vazut piata de capital asa cum este ea si cum ar trebui perceputa ca o modalitate facila de a pastra controlul nu neaparat cu un pachet majoritar de actiuni, poti sa controlezi o companie, cresterea ei, strategia ei.”, afirma coordonatorul portofoliului V4C din Romania.

„Procesul in sine a fost destul de interesant. (…) In septembrie 2016, cand am luat aceasta decizie, Medlife avea toti acesti pasi facuti, avea o structura de guvernanta corporativa din punctul nostru de vedere destul de solida, avea investitor un fond de investitii regional care asta a facut a intarit structura de management, structura de raportare financiara pentru ca si asta era foarte importanta, eram auditati de un Big Four de ceva timp, deci nu incepusem atunci, cumva toate aceste chestii interne pe care trebuie sa le faca orice companie erau deja pregatite.”, sustine Bogdan Chirita.

„Pe langa asta, de la decizia de a lista compania, de a merge pe partea de IPO care a fost luata in septembrie in board pana la listarea efectiva in decembrie au trecut undeva la 4 luni sa spunem, ne-am miscat destul de repede. Atunci, am beneficiat de asistenta tuturor, a autoritatii de reglementare a pietei de capital, care si ei simteau nevoia de a vedea fete noi pe bursa pentru ca prin oferta Medlife a fost o listare de referinta din mai multe puncte de vedere”, a adaugat acesta.

„Initial, piata noastra pana la listarea Medlife era o piata de yield, de dividend, toata lumea investea pentru a primi dividend. Medlife a fost prima companie care a avut curaj sa spuna noi nu o sa dam dividend 5 ani, iar asta a ridicat cateva sprancene in roadshow si uite ca este o companie care ofera crestere si apreciere de capital si a putut sa se listeze pe piata din Bucuresti. Au urmat si altele care au avut o politica mixta sau mixata, de crestere si dividend, dar, probabil, Medlife a fost pionier si in acest segment”, a mai spus acesta.

„Pana la listare am reusit sa crestem impreuna cu familia fondatoare de vreo 4 ori veniturile in mai putin de 6 ani. Dupa ce am iesit noi din companie, a continuat sa creasca si si-a pastrat acel PE ratio (PER) pe care alte companii fie l-au pierdut, fie le-au scazut substantial, deci cumva asta arata ca ceea ce am construit cu fondatorii a fost ceva stabil si durabil care a continuat sa creasca semnificativ dupa iesirea noastra. A mai crescut de inca 5 ori veniturile, deci, dupa mine, IPO Medlife este un studiu de caz destul de reusit cum poti sa faci un exit prin bursa. La Medlife, aveam un pachet minoritar semnificativ, de peste 36%, iar noi am facut un exit complet.”, detaliaza Bogdan Chirita.

Medlife, alaturi de reteaua Regina Maria, sunt campionii locali ai sectorului de servicii medicale private din Romania, piata pe care concureaza de mai multi ani si pe care o consolideaza prin campanii M&A de achizitii de operatori regionali sau de nisa.

„In Polonia, am listat o alta companie din portofoliu, Shoper. Acolo, noi, ca si manageri de private equity, in orice moment cautam sa generam valoare pentru investitori in fondurile noastre, iar cazul Shoper a fost o oportunitate pe care nu puteam sa o ratam, respectiv am incercat sa speculam, sa oferim investitorilor de pe piata poloneza, care este o piata mult mai matura decat cea de aici, speram sa ajungem si noi, sa le oferim oportunitatea de a investi intr-o companie similara cu tech companies pe care le vedeau in SUA si care cresteau spectaculos aproape de la o zi la alta, pe fondul Covid-ului si a lockdown-ului. Acolo am investit in varianta poloneza a Shopify, in acea investitie am vandut undeva la 25% din participatia noastra ca si toti ceilalti actionari ramanand in continuare prezenti in actionariatul companiei si continuand sa crestem compania de atunci pana acum cu listare spectaculoasa, dar una oportunista.”, a mai spus Bogdan Chirita, Partner la managerul regional de private equity Value4Capital, in cadrul panelului IPO al evenimentului organizat de catre jurnalul de tranzactii MIRSANU.RO.

Partenerii MIRSANU IPO CHALLENGE 2024 sunt Mazars, BCR, Bursa de Valori Bucuresti (BVB). Globalworth si Vetimex Capital sunt Suporting Partners ai evenimentului.

Citeste aici toata seria MIRSANU IPO CHALLENGE 2024