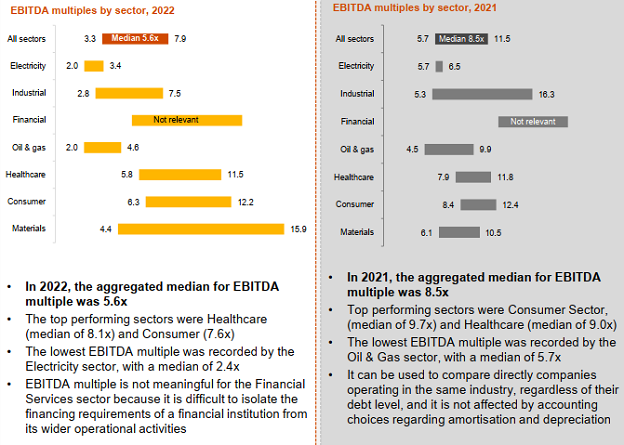

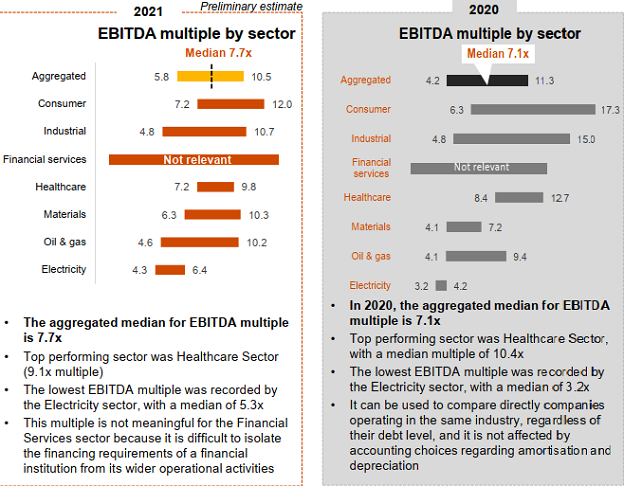

„Observam pentru anul 2022 o scadere a multiplului EBITDA, avem o mediana de 5,6x in anul 2022 fata de 8,5x in 2021, multiplu influentat in special de societatile listate in sectorul de electricitate, pentru care anul 2022 a fost un an cu o volatilitate semnificativa. Ne-am uitat si la companiile de pe segmentul Aero sectiunea Premium si aici observam un multiplu de EBITDA pentru 2022 mai mare de circa 8,2x, poate un multiplu explicabil fiind societati cu potential de crestere si cu o performanta asteptata sa fie in crestere semnificativa in viitor”, a declarat Sorin Petre, Partner si Head of Valuation & Economics al PwC Romania, la MIRSANU DEALMAKERS SUMMIT 2023, eveniment organizat pe 7 decembrie de catre jurnalul de tranzactii MIRSANU.RO alaturi de jucatori activi in tranzactiile de M&A, finantare, piete de capital si real estate din Romania si din spatiul Europei Centrale si de Est.

„Referitor la evolutia multiplilor din 2007 de cand facem analiza si pana in 2022, observam ca majoritatea sectoarelor pe sectiunea BVB au multipli in scadere”, a adaugat acesta.

„Segmentul oil & gas si cel de electricitate (fara Hidroelectrica) sunt segmente foarte importante. Pentru partea de oil&gas, in conditiile in care Romania si-a propus neutralitate din punct de vedere al poluarii mediului NetZero in 2050, industria de oil & gas ar putea fi sa fie un sector afectat, care necesita investitii semnificative. E interesanta evolutia multiplicatorilor pentru aceasta industrie in viitor”, este de parere Sorin Petre.

Potrivit acestuia, dupa IPO-ul Hidroelectrica de 1,9 mld. Euro, cel mai mare din Europa in 2023, piata de capital din Romania are o alta dimensiune iar in masura in care Hidroelectrica este inclusa in indici globali astfel se vor uita si investitorii la investitiile pe piata noastra de capital.

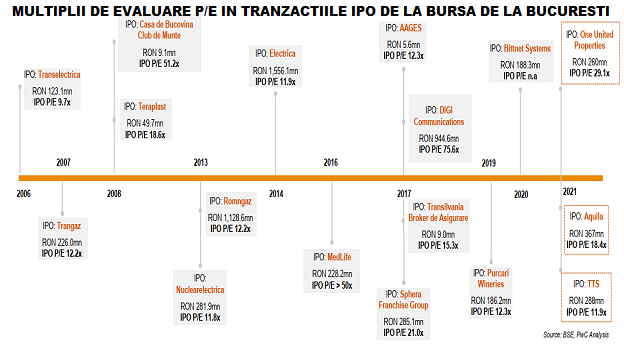

„Listarea Hidroelectrica s-a facut la un multiplu destul de bun, de 9,5 PER. Este si o societate care performeaza si care activeaza intr-un domeniu unde se asteapta dezvoltari semnificative, apropo de energie regenerabila.”, a comentat consultantul PwC.

„Ce observam pe piata de M&A? In 2022, multiplul de EBITDA ar fi fost in jur de 9,6, care e undeva la media pe perioada analizata 2007 – 2022, dar mai mare decat multiplii de pe pietele de capital chiar daca companiile de pe Aero sunt pe acolo, la peste 8x”, a punctat Sorin Petre pe marginea unei comparatii a multilplicatorului EBITDA la companiile listate pe bursa de la Bucuresti fata de companiile care au facut in aceeasi perioada obiectul unor tranzactii de M&A.

„Referitor la piata de M&A, multiplii pe care ii vedem sunt rezultatul dupa o analiza detaliata pe care o fac investitorii, de obicei se fac analize mai detaliate pe cashflow-uri viitoare, pe sinergii la care se asteapta, pachet minoritar sau majoritar, stadiul de dezvoltare al afacerii si cumva e un alt mod de evaluare a business-ului respectiv. Pe piata de capital, business-urile sunt destul de stabile si atunci multiplii cam reflecta asteptarile investitorilor pentru o crestere rezonabila depinde si de sector”, a precizat acesta.

„Cu siguranta, nu putem generaliza ca toate sectoarele au multipli mai mari pe piata de M&A. Probabil, sunt si stadii diferite de dezvoltare ale afacerilor pentru accesarea de finantare cei care merg spre un M&A, cei care merg spre piata de capital. Pe sectorul de electricitate, am vazut ca in 2022 multiplii au fost destul de scazuti in comparatie cu alte sectoare, dar in contextul de care s-a vorbit, razboi, pretul energiei electrice, tot felul de limitari in sensul asta. Pe piata de M&A sunt o serie de proiecte care se vand in diferite stadii de dezvoltare si sunt chiar atractive pentru investitori.”, explica Sorin Petre.

„Referitor la ambitiile Romaniei de decarbonizare de NetZero pana in 2050, as mentiona ca mai sunt disponibile si fonduri nerambursabile, ajutoare de stat, iar pentru energie verde, pentru eficienta energetica sunt sume foarte importante disponibile si vad pe piata de M&A sectoare atractive care pot sa beneficieze si de astfel de finantari si sunt proiecte care se vand in stadii diferite de dezvoltare.”, a adaugat el.

„Cred ca si agricultura este un sector in care o sa vedem atractivitate pentru piata de M&A. Sunt cateva societati listate pe piata Aero premium, nu si pe piata principala din pacate. Eu cred ca exista potential si aici si e posibil sa vedem si pe bursa. Sunt sectoare similare, dar companii in stadii diferite de dezvoltare si cel putin teoretic pe piata de M&A potentialul de crestere ar trebui sa fie mai mare, mai atractiv cu riscurile aferente, dar nu putem generaliza. Am observat ca asa s-a intamplat in 2022 si as putea spune ca este un trend care se va mentine”, a mai spus Sorin Petre, Partner si Head of Valuation & Economics al PwC Romania, la panelul Piete de capital din cadrul evenimentului organizat de catre jurnalul de tranzactii MIRSANU.RO.

Partenerii MIRSANU DEALMAKERS SUMMIT 2023 sunt Mazars, Agista, Value4Capital si Fondul Roman de Contragarantare.

CITESTE AICI TOATE ARTICOLELE evenimentului MIRSANU DEALMAKERS SUMMIT 2023